利率风险管理“箭在弦上”

目前,3个月期美元Libor已经攀升至2.36%,仅2018年以来就已经上涨了近70个基点,这是自2008年经济危机以来的最高点位。然而美联储2018年才只完成了一次加息,预计未来还有2到3次的加息,这对于推升3个月美元Libor的走势来说是强劲的动力。

近两年,中资企业境外发债热情不减,发债规模不断刷新历史新高,企业的外债期限有短期也有长期,且多数为浮动利率。以美元债为例,企业大多以3个月Libor为基准加点。如果Libor继续飙涨,企业将面临较大的利率风险敞口,而这也将大幅增加企业的财务成本。对此,中资企业要未雨绸缪,做好利率风险管理。

利率风险“陡升”

2015年12月,美联储宣布加息25个基点,从此开启了本轮美元升息之路。截至目前,美联储已加息6次,每次25个基点。目前,联邦基金目标利率区间为1.5%—1.75%。需要注意的是,美联储的加息是指调整联邦基金利率(Federal Funds Rate,FFR)。在美国,FFR为一家存托机构(多数是银行)利用手上的资金向另一家存托机构借出隔夜贷款的利率,FFR即是美国各家银行间的银行同业拆借利息,代表的是短期市场利率水平。联邦基金市场是一个美国本土会员银行间互相拆借准备金头寸的市场,距离中国企业比较遥远,但是通过市场的传导机制和资金流动,FFR的调整会影响到欧洲美元市场的价格,最常用的利率指标就是伦敦银行间同业拆借利率(London InterBank Offered Rate,Libor)。

Libor报价是通过取样并平均计算所得。至于样本,来自于英国银行家协会选定的20家权威银行,包括瑞银、巴克莱、花旗等市场上耳熟能详的国际大银行。每个交易日,收集的报价按序排列,去掉前后各四分之一,再做算数平均,便是当日Libor报价。目前,Libor被广泛地应用在掉期、贷款、结构性债券、外汇交易和其他固定收益证券产品合约当中。

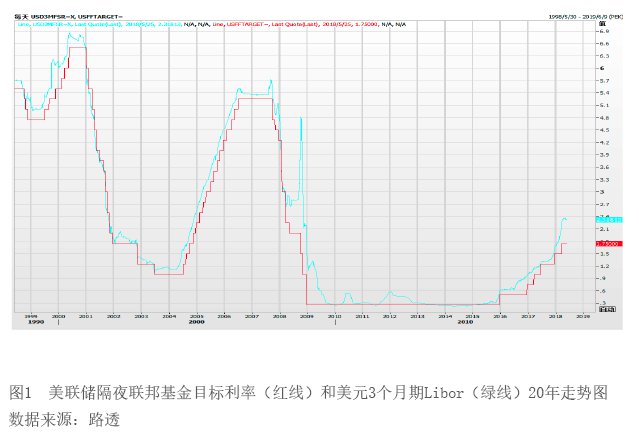

3个月期美元Libor是衡量银行间借贷成本的最重要指标。从图1可以看出,Libor走势和FFR之间有很强的相关性。一直以来,有Libor风险敞口的企业都会根据美联储未来加息节奏来决策是否对冲利率风险或评估对冲成本,并且短期风险敞口会利用联邦基金利率期货这个工具来对冲。

目前,3个月期美元Libor已经攀升至2.36%,仅2018年以来就已经上涨了近70个基点,这是自2008年经济危机以来的最高点位。然而美联储2018年才只完成了一次加息,联邦基金利率仅仅是提高到1.75%而已。由此可见,Libor的上涨速度已经远超美联储加息速度,当前,用美联储加息次数来测算机构是否需要进行利率风险管理显然已经失灵。

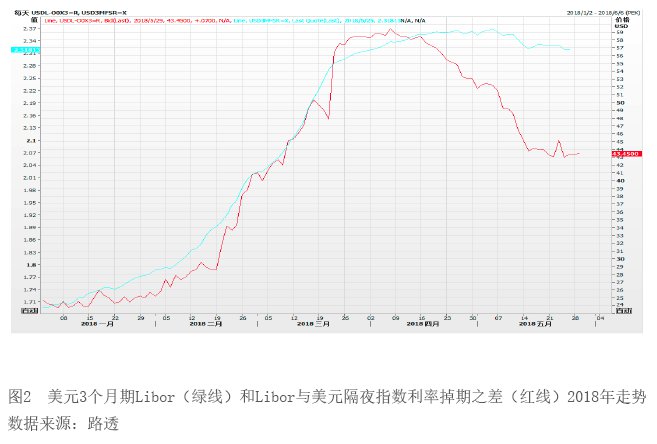

为什么会这样?首先,Libor是一个无抵押利率,比FFR利率多出了信用利差部分(Libor拆借需要按照实际发生的本金来清算,存在交易对手到期无法还本的风险),所以Libor、FFR二者利差扩大一般被理解为银行间短期资金市场出现紧张。该利差从2017年年底开始上涨,目前已从高位有所回落,但仍在50左右,这是自2009年以来的最高水平。其次,Libor更多是一个欧洲美元市场的借贷利率,而FFR只能在美联储纽约分行进行。此外,就是美国财政部的融资需求。由于2018财年至未来几年,美国财政部的融资需求会大幅飙升,美国政府需要借助一切基本融资手段来应对预算赤字暴涨的状况。而短期国债在这种情况下将发挥主要作用。2018年年初至今,短期美国国债未到期余额增加了4870亿美元,而2017年只增加了1550亿美元。2018年,美国国债近70%的增幅发生在1—3月期间。短期国债发行大幅增加,推动了以Libor计价的整个美元融资市场的短期融资成本。所以目前,考虑利率风险时,仅用FFR期货对冲短期利率显然不如Libor更为合适。

企业管理“盲点”

长期以来,多数企业只对已有的长期债务有风险管理意识,而对于短期融资、未来将产生的长期债务、未来业务模式中长期存在的短期融资等面临的风险管理不够。如,大多数企业在发债结束后,会同时跟银行商讨利率掉期(Interest Rate Swap,IRS)。IRS是指交易双方约定在未来的—定期限内,根据约定数量的名义本金和利率定期交换利息额的交易行为。在互换交易中,一方的支付额会依据浮动利率指数计算,另一方的支付额则依据固定利率或是另一种浮动利率指数计算,且双方通常仅支付应付利息额的轧差值,不发生本金交换。但因专业知识的限制和风险管理上的缺失,大部分企业即使认为Libor会继续上涨,也不会提前进行IRS以锁定风险。如一家企业在长期的贸易模式中,会有3个月期信用证贴现或其他贸易融资方式,但是很少有企业会通过IRS把当年或未来几年的贸易融资成本锁定。

图3下半部分的紫色线是IRS相对即期Libor的溢价,可以理解为相当于外汇中的远期升贴水。所以这个溢价也是必须要承受的利率风险。相比而言,这个溢价水平比利率的绝对变化要小很多,从图3也可以看出,目前,这个溢价在历史中的位置仍不是很高。但对于企业财务人员和决策者来说,让其一开始就需要承担一个较高的溢价并不太容易接受,因为这相当于增加了当期报表的财务成本,并且这个短期财务成本的增加在交易时是已知的,但进入实际交易后,对未来财务成本降低多少,却需要多年之后才能够知道,所以这也使很多决策者放弃了管理利率风险。

此外,尽管有些企业虽然对利率风险有所关注,但是对利率对冲产品的了解不及汇率对冲产品,在汇率市场中他们能够很轻易找到低成本或零成本的产品组合从而锁定极端风险,但是在利率对冲时,很多企业却不知所措。2018年美联储加息节奏、缩表的节奏都会快于2017年,这可能会造成美元资金成本的长期持续走高,所以建议企业能够未雨绸缪,将长期浮动利率债务锁定。

灵活掌握避险工具

从锁定风险的角度来看,其实,利率衍生产品策略的构建与外汇衍生产品策略的构建基本上是相通的,可以通过举一反三,找到其中的对应关系,逐渐了解和掌握利率衍生品。

外汇远期(FX Forward,FWD)对应利率产品中的远期利率协议(Forward Rate Agreement,FRA);平价远期(Par Forward)作为一系列的远期的加权平价,对应利率中的一连串FRA的加权平价,也就是利率掉期(Interest Rate Swap,IRS);看涨期权(Call Option)对应固定利率支付方掉期期权(Payer Swaption);看跌期权(Put Option)对应固定利率收取方掉期期权(Receiver Swaption);掉期期权(Swaption)买方有一个期权到期进入一笔IRS的权利,所以其只有一个行权日。还有两种常用的利率期权,叫做Cap(上限期权)和Floor(下限期权),其是由一系列单个短期Swaption组成的,每一个小Swaption叫做Caplet或者Floorlet,掌握了这些基本功,就可以通过基础产品来构建企业的交易策略。

利率掉期(IRS)可以用来为债券发行人降低或锁定融资成本。例如,对不同信用等级的发行人,其浮息债和固息债的信用利差可能不同。假如信用级别较差的发行人发行固息债的利差高于浮息债,但发行人希望发行固息债;而信用级别较高的发行人发行浮息债的利差高于固息债,但发行人希望发行浮息债。那么出于比较优势,信用级别较差的投资者可以发行浮息债,而信用较高的投资者可以发行固息债,然后两个发行人进入利率掉期,低信用等级发行人得到固定利率融资,高信用等级发行人得到浮动利率融资。如果掉期利率设定在合理范围,两发行人的发行成本均可降低,利率掉期使得发行人比较成本优势得以发挥。此外,有时某些发行人的固息债可能不受市场欢迎,那么发行人便可以发行浮息债,然后通过利率互换,换成固息债以锁定融资成本。

一家企业曾在2017年12月22日做了一笔1亿美元的5年期利率掉期交易,收取浮动利率3个月的Libor,支付固定利率2.27%。进入2018年后,Libor继续上涨,3月美联储再次加息25个基点,5年期IRS也同样上涨,而现在5年期IRS已经涨至2.91%,假设客户现在才对这1亿美元做利率锁定,那其财务成本会较2017年12月增加1650万元人民币。随后,这家企业在2018年3月初,将基于3个月Libor定价的1年期融资也进行了锁定,当时3个月的Libor为2.06%,1年的IRS为2.34%,可能多数人看到当时的IRS利率比即期利率高,觉得很难接受,但是现在回过头来看,就知道还是应该操作。当前,3个月的Libor已经上升为2.36%,1年的IRS为2.55%。虽然企业在第一次定价时会先支付0.28%,但是现在看来,接下来的三次定价都将会收到Libor-2.34%的收益,利率风险得到了较好的锁定。

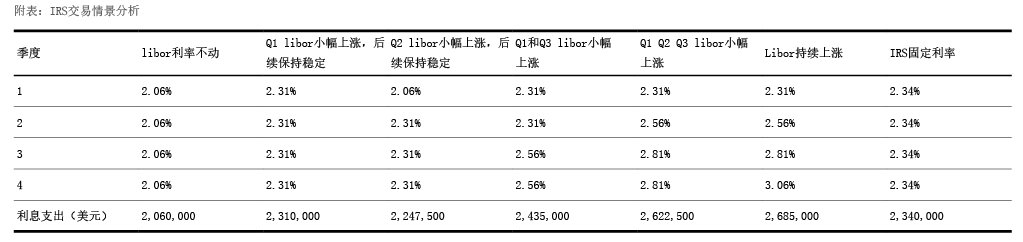

对于1年远期锁汇,假设企业预计美联储要加息,推升3个月美元Libor上涨的动力强劲,通过对3个月Libor利率在一年中不同季度有不同涨幅情况的测算(见附表),可以看出,如果企业在年初就利用IRS锁定了利率,那么每1亿美元的利息支出为234万美元;如果不进行锁定,3个月Libor的变化会对企业的利息支出产生巨大影响。在Q1或Q2时Libor出现小幅上涨且后续稳定时,企业利息成本是少于IRS成本的;但若在Q1和Q3时Libor分别都出现小幅上涨趋势时,企业则将多付出95,000美元的成本。经过附表情景分析和对比,企业应更加重视利率风险,主动寻求风险对冲工具或咨询专业机构,以采取适当的措施去应对。

在经历了长期的全球低利率或负利率后,企业不得不重新开始适应利率正常化的市场环境,美元会继续加息,欧元、日元也将逐步结束量化宽松,全球货币呈现收紧的势态。4月11日,央行行长易纲也在博鳌亚洲论坛上表示,中国将继续推进利率市场化进程。所以,无论是境内市场还是境外市场,企业都必须直视利率波动风险,主动管理好利率风险。![]()

作者单位:海云汇