盘点跨境私有化并购关键点

近年,随着中国资本的日益丰盈和境外投资相关法规政策的不断完善,跨境私有化并购交易中频现中国资本身影。

跨境私有化并购交易通常需要无缝对接境内外资本市场,面对来自国内和东道国等多个国家和地区的多重行政程序,其不确定性因素会更多。但只要相关从业人员能充分了解目标公司的基本情况、充分考虑客户的商业目的和未来规划,同时缜密细致地做好事前准备,并能及时应对交易过程中随时可能出现的各种突发状况,就能够极大提升并购的效率和成功率。本文将重点探讨跨境私有化交易中部分核心问题,以期能为拟进行私有化交易的相关人员提供参考。

私有化并购的商业目的

在探讨跨境私有化并购交易的具体问题之前,从业者有必要先了解中国投资者开展交易的主要商业目的。在一宗典型的跨境私有化并购中,并购方往往是由多家背景不同、商业诉求不同的投资者所组成的收购财团。因此,在启动并购工作之初,律师需要充分了解、分析和确认收购财团主要成员的商业目的,以协调财团各成员之间的利益诉求并达成一致的商业安排,从而为平稳地完成私有化收购打下基础。

私有化并购的一般性流程

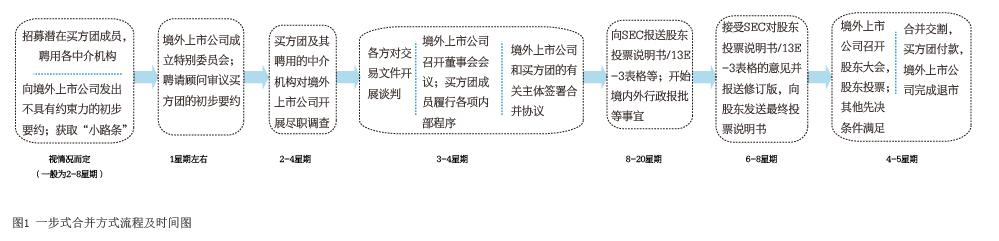

实践中,美国上市公司私有化方式包括“一步式合并”、“两步式合并”等多种方式。其中,“一步式合并”是比较直接的私有化方式。通常而言,在采用“一步式合并”方式的跨境私有化并购交易中,其主要流程及时间表如图1所示。

交易架构的设计

在一项私有化并购交易中,为设计交易架构,投资者至少应考虑如下几方面的法律问题。

- 并购资金的募集和归集路径

私有化并购的目标公司为境外上市公司,并购所需动用的资金多以十亿元乃至百亿元人民币计。为开展如此规模的跨境交易,出于筹集资金、整合资源等目的,并购发起者很可能需要联合多家投资者,组成买方团来实施并购。在买方团成员基本确定后,买方团还需搭建境内/外多层级的资金归集平台以归集资金,并最终输送到境外的收购主体,用于完成私有化交易。通常而言,买方团可以采用如下几种方式来搭建资金归集平台。

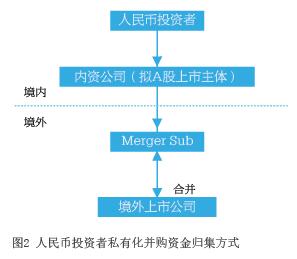

当买方团成员全部为人民币投资者时,买方团成员可在境内共同设立一家内资公司,再将各自认缴的投资款以注册资本、资本公积和/或股东借款等形式支付给该项目公司。后续,该项目公司在办理了有关的境外投资行政程序后,即可将人民币资金换汇汇出到境外收购主体(参考流程见图2)。

当买方团成员既包括人民币投资者又包括美元投资者时,买方团成员则可以考虑以下两种资金归集形式。

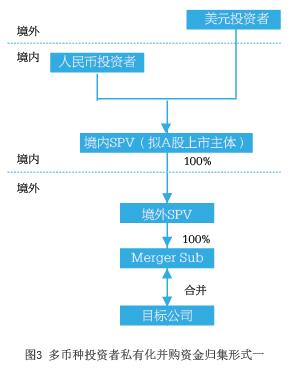

形式一:全体买方团成员共同在中国境内设立一家中外合资经营企业或外商投资股份有限公司,再按照人民币投资者付人民币、美元投资者付美元的原则,各自将认缴的投资款交付给该项目公司。后续,项目公司在办理了有关的境外投资的行政程序后,即可将人民币资金换汇,连同项目公司的外汇资本金一并汇出境外(参考流程见图3)。

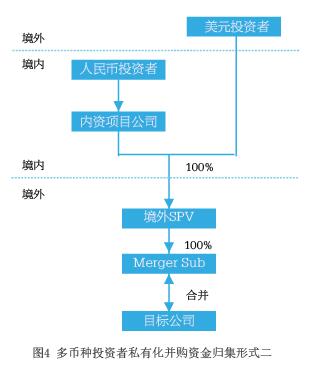

形式二:买方团中的人民币投资者在境内设立一家内资项目公司并将人民币资金归集至该实体;买方团中的美元投资者在境外设立一家离岸公司并将美元归集至该离岸公司。之后,内资项目公司在办理了有关境外投资行政程序后,即可将人民币资金换汇汇出并投资到该离岸公司,从而成为离岸公司的股东并完成全部收购资金在境外的归集。后续,买方团通过该离岸公司归集的资金对境外收购主体进行注资,并最终完成对目标公司的私有化收购(参考流程见图4)。

此外,买方团还可以充分利用境内外金融机构的各类并购贷款工具,进一步提升其资金的利用率,以增强并购的实力。

- 未来再上市计划

在跨境私有化并购中,中国投资者的出发点多是将境外上市的优质公司“搬回”境内A股市场再上市,从而利用境内外资本市场不同的估值体系、价值取向等实现跨境套利和谋求企业进一步的发展。因此,在实施私有化交易前,我们不仅要考虑如何完成私有化,还需着重考虑如何将私有化之后的资产/业务在A股市场实现再上市。为此,在设计交易架构时,买方团须首先商定未来的上市路径和上市方案。

通常而言,如果要实现A股再上市(包含IPO、借壳以及一般的重大资产重组等方式),收购平台应放在境内,且买方团成员也都应作为该收购平台的直接或间接股东。如果买方团还要保有境外上市的可能性,则除搭建境内收购平台,还要考虑在境外多搭建一层或多层中间持股主体,以便未来在境外上市时,能将买方团成员的权益以合法且节税的方式体现在境外的上市主体中。

当然,要完美地实现从美股到A股这一“A2A”交易模式,最佳的方式是通过一家境内A股上市公司以非公开发行股票的方式从买方团成员募集资金,然后直接将境外上市公司私有化。

- 员工股权激励方案

在实施私有化并购时,如果境外上市公司为其员工提供了期权和/或股权激励(ESOP),通常可以有两种处理方式:一是买方团直接以现金方式加速兑现现有的ESOP(cash out),从而保证买方团在收购完成后持有目标公司100%的股份。二是允许ESOP对应的股份滚存,并由收购后的公司承继(rollover)。在此情形下,目标公司仍有部分股权为ESOP所持有。两相比较,在cash out的情形下,买方团需要支付更多的收购价款;而在rollover的情况下,买方团将无法获得目标公司的全部股份。因此,买方团需要综合考虑资金实力、资金成本、后续重组方案等因素,来决定采用哪种方案处理目标公司的现有ESOP。

值得注意的是,私有化的目标公司如果为高科技公司,其核心资产是掌握关键技术的员工,买方团除了需要通过私有化并购获得目标公司的股权外,还有必要提供更具有吸引力的股权激励计划以尽可能地挽留目标公司的核心员工。对此,买方团内部需要从商业、法律等多个维度明确有关的成本由谁承担、如何承担等一系列复杂问题,特别是买方团包含具有国资背景、外资背景的成员时。

- 参与买方团的对价及投资者背景

在买方团中,有的成员是整个交易的发起者和操盘手,有的是产业投资者或战略投资者,有的可能纯粹是财务投资者。考虑到他们对买方团的不同贡献以及加入买方团的时间先后等因素,各方在收购平台中的股权比例未必全然按照出资金额决定。

专业人员需要协助买方团成员搭建合理的收购平台架构,设计买方团成员之间的出资方案,并拟定有关的交易条款,以合理、合法地反映和实现有关溢价

- 税务因素

设计交易架构时还需从中国和其他法域的税收角度进行考量。各中介机构应当力争尽可能地在私有化收购、后续重组(尤其是涉及VIE结构拆除、红筹架构回归时)、再上市及出售有关股份等各个环节减少税务成本。

法律尽职调查

有别于一般的“买入+持有”型并购,跨境私有化的买方团在尽职调查中通常会特别关注以下问题:

第一,目标公司的资产和业务是否适合在中国资本市场上市,是否存在不能上市的硬伤。

第二,如何在私有化完成后对目标公司进行重组,以期完成未来的再上市目标。例如,如果目标公司是境外中国概念的上市公司(即“中概股”公司),其VIE结构或者一般性的红筹架构是否可以拆除、如何拆除。

第三,目标公司目前的股权结构如何,其中,ESOP的潜在持股比例会是多少,有关期权何时到期,以及是否可以采用提前到期的方式清除未到期的ESOP等。

交易文件的谈判

第一,境外交易文件的谈判。买方团对境外上市公司的私有化,通常会在目标公司所在地设立一家特殊目的公司(“Merger Sub”),再由Merger Sub与目标公司吸收合并,并由目标公司作为合并后的实体存续。

在开曼法律或者美国有关州的法律下,实现这一交易通常需要买方团或其境外全资子公司(作为Merger Sub的母公司)以及Merger Sub和目标公司签署一份合并协议(Agreement and Plan of Merger)。该协议对合并方案、合并价格、ESOP的处理方式、交割先决条件、交割程序等进行约定,是整个私有化收购的核心法律文件。除了合并协议之外,视情况而定,目标公司还会要求买方团出具出资承诺函(Equity Commitment Letter)、履约担保函(Guarantee Letter)等文件,以确保买方团有足够的诚意来完成这宗交易。

第二,买方团内部协议的谈判。私有化并购的买方团通常由多个投资者组成,买方团成员之间的利益诉求、背景、产业和金融资源、并购能力等可能均存在差异,需要一套严密的合作/合资协议来约束买方团成员,以确保各方能够齐心协力完成私有化交易。

通常而言,买方团会达成以下内部法律文件:一是财团协议/联合体协议(Consortium Agreement),用于约定买方团成员之间的合作方式及内容、交易费用分担、公司治理结构、出资义务、特别权利安排等;二是股东协议或合资合同,目的是在财团协议/联合体协议的基础上,进一步明确各投资人对收购平台公司及其各下属实体的权利和义务;三是收购平台的公司章程。

境内外行政程序

在海外并购交易中,投资人须面对境内外多方政府部门的行政程序。行政程序越繁琐,并购风险会越大,并购的有形和无形成本也越高。结合实际,本文从以下几方面对相关行政程序进行概要介绍:

首先,关注中国政府的行政程序。与其他跨境投资的交易一样,要依法合规完成一起跨境私有化交易,通常需要先行完成包括发改委部门、商务委部门和外汇部门/银行的核准、备案或登记等在内的境外投资行政程序。在实践中,很多银行都要求大额用汇(如购汇额在5000万美元以上)的中国企业事先到外汇管理部门进行商谈,确认境外交易的合法性之后才可能放行。建议投资者事先与外汇管理部门和银行做好沟通,以确保相关购付汇程序不存在实操层面的障碍。

除上述常规的境外投资行政程序之外,律师还需结合交易及各方的具体情况协助投资人确认和办理其他中国政府的行政程序,例如中国的反垄断审查、与国有资产相关的评估核准/备案/审批等手续。

其次,关注境外政府的审批程序。投资人在海外并购交易中还需面对来自东道国等国家或地区的政府审批,例如反垄断、国家安全审查、SEC(美国证券交易委员会)的审查等。在这个过程中,投资人通常会聘请境外律师处理各项海外审查申报程序;同时也需要聘请中国律师协助其处理相关事务,包括与境外律师沟通以理解相关政府的审查要求、准备境外审查所需各项申请文件、提供有关信息等,以保证与境内的行政程序相协调。

作者邱建系中伦律师事务所合伙人

作者赖海燕系中伦律师事务所北京办公室律师