危中寻机 外贸彰显中国韧性

作为全球货物贸易第一大国,新冠肺炎疫情以来我国外贸发展韧性彰显。2022年1—7月,我国外贸规模达到3.64万亿美元,实现10.4%的增长。虽然我国经济仍然面临需求收缩、供给冲击、预期转弱三重压力,以及全球经济复苏放缓、贸易保护主义抬头等风险挑战,但随着内外部积极因素逐渐增多,我国外贸将继续保持稳中向好发展势头。

当前我国外贸在全球表现可观

据海关总署统计,2022年1—7月,我国外贸进出口总额为3.64万亿美元,同比增长10.4%。其中,出口2.06万亿美元,同比增长14.6%;进口1.58万亿美元,同比增长5.3%;贸易顺差4823.0亿美元,同比扩大61.6%。分月度看,出口和进口复苏分化加剧(见图1)。5—7月,我国进出口同比增速分别为10.9%、10.3%、11.0%,疫后复苏态势整体强劲,但是出口和进口增速差距有所扩大。其中,出口同比增速分别为16.7%、17.9%、18.0%,进口同比增速分别为4.0%、1.0%、2.3%,出口与进口的增速差连续两个月在15个百分点以上。

究其原因,一方面,虽然国内疫情基本得到控制,但是消费需求恢复仍需时间;另一方面,大宗商品等原材料价格高位抑制企业的进口需求,叠加国内的保供稳价政策,部分进口需求转变为国内供应。

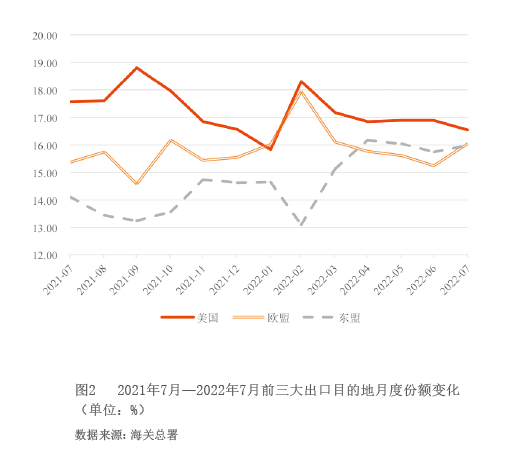

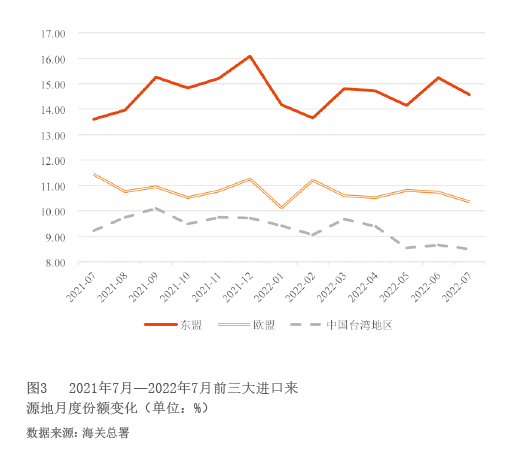

从主要贸易伙伴看,东盟、欧盟、美国依然为我国前三大贸易伙伴。1—7月,我国与东盟、欧盟、美国贸易额占贸易总额的比重分别为15.0%、13.7%、12.4%。从主要出口目的地看,我国对美国、欧盟、东盟出口占出口总额的比重分别为16.8%、16.0%、15.3%(见图2)。从主要进口来源地看,我国自东盟、欧盟、中国台湾地区进口占进口总额的比重分别为14.5%、10.6%、9.0%(见图3)。此外,值得关注的是,我国自欧盟、日本等发达地区的进口出现下滑,同比均下降7.5%,但是自拉丁美洲、非洲等地区的进口同比分别增长7.9%、20.9%,这表明我国正在不断优化进口来源布局。

从占全球的份额看,受新冠肺炎疫情周期影响,我国出口占全球比重出现先升后降(见图4)。2021年下半年,由于奥密克戎变异毒株蔓延、供应链瓶颈等问题,美国、德国等外贸大国在全球的出口份额出现不同程度的下降。世界贸易组织(WTO)数据显示,2021年四季度,美国、德国出口占全球比重分别为7.8%、7.2%,较2021年一季度分别下降0.2、1.1个百分点;我国出口占全球比重为16.0%,较2021年一季度提高1.8个百分点。但是,由于2022年一季度我国天津、广东、上海等外向型省市相继遭受奥密克戎变异毒株冲击,我国出口占全球比重下降明显,为13.8%,对全球季度出口增长的贡献率由2021年二季度的87.2%降至2022年一季度的15.8%。考虑到4月长三角地区生产生活受新冠肺炎疫情影响较为明显,二季度我国在全球的出口份额或进一步下降。

我国外贸发展韧性和竞争优势全球领先

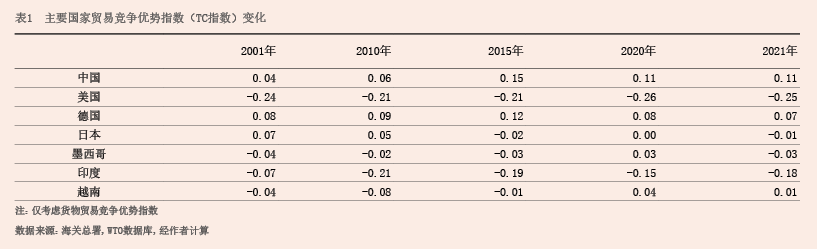

从全球竞争优势看,我国是全球120多个国家和地区的最大贸易伙伴。若以贸易竞争优势指数,即一国进出口贸易差额占进出口贸易总额的比重(简称“TC指数”,TC指数越接近于1,贸易竞争力越强,等于1时表示一国只出口不进口;指数越接近于-1,贸易竞争力越弱,等于-1时表示一国只进口不出口;等于0时表示一国竞争力处于中间水平)衡量各国贸易竞争力,我国在全球的外贸竞争优势明显。TC指数显示(见图5),21世纪以来,我国外贸竞争优势突出;但是国际金融危机期间,受全球经济疲软影响,货物贸易顺差有所收窄,TC指数下降,其后再次回升;2018、2019两年,TC指数受中美贸易摩擦影响也有所下降。若与主要贸易国家比较,德国、日本等国家贸易竞争优势下降较为明显,并且近年来日本由贸易顺差国变为贸易逆差国;越南贸易竞争优势上升较为明显,国际金融危机后逐渐成为贸易顺差国(见表1)。

从区域竞争优势看,双/多边自由贸易协定、共建“一带一路”共同发力。从自由贸易协定看,我国已与26个国家和地区签署了19个自由贸易协定,尤其是《区域全面经济伙伴关系协定》(RCEP)的签署生效将推动区域内90%以上的货物贸易逐步实现零关税。1—7月,我国与RCEP国家进出口额同比增长7.6%,占我国进出口总额比重为30.5%;其中,出口同比增长16.5%,占我国出口总额比重为27.1%,进口同比下降0.2%,占我国进口总额比重为35.0%。从共建“一带一路”看,我国与“一带一路”沿线国家和地区的贸易持续深化畅通。2013—2021年期间,我国与“一带一路”沿线国家和地区贸易额占我国贸易总额的比重由25.0%提高至29.7%。

从产品竞争优势看,我国制造业综合实力、创新力和竞争力持续提升。2010年,我国制造业增加值超过美国,跃居世界第一制造大国。世界银行数据显示,我国制造业增加值占全球的比重由2010年的18.2%提高至2021年的29.8%。齐全的产业门类、完整的产业体系和完善的产业链配套推动我国外贸结构不断优化。2010—2021年期间,工业制成品占我国出口比重由94.8%提高至95.8%。从主要出口产品看,我国从劳动力密集型产品出口向电子信息技术类产品出口转变,2021年机电产品、高新技术产品占我国出口比重分别为59.0%、29.1%。若计算主要出口产品的TC指数,机电产品的TC指数由2010年的0.17提高至2021年的0.27。

从贸易创新发展看,我国加快发展贸易新业态新模式以提高外贸竞争力。近年来,跨境电商、市场采购贸易规模快速增长,外贸综合服务企业超过1500家,海外仓数量超过2000个,加工贸易保税维修项目已建成约130个,离岸贸易稳步发展。贸易新业态新模式正在成为推动中国外贸转型升级和高质量发展的新动能。海关总署公布的数据显示,跨境电商贸易占我国外贸规模比重由2015年的0.1%提高至2021年的5.1%。同时,随着全球产业链、供应链、价值链加速整合,我国也在逐步推动货物贸易与服务贸易融合发展,实现高附加值产品和知识密集型服务配套出口,推动货物贸易和服务贸易共同转型升级。

未来发展多重挑战相互叠加

一是全球经济复苏支撑效应后劲不足。在新冠肺炎疫情反复、地缘冲突、供应链危机等多重挑战下,全球经济复苏明显放缓。国际货币基金组织(IMF)7月公布的《全球经济展望》将2022年和2023年的全球经济增速分别下调至3.2%和2.9%。从我国主要贸易伙伴看,美国、欧盟等国家通货膨胀高企,甚至达到历史高位,加之刺激政策退坡、货币政策转向,经济下行压力增加,国内消费需求下降,其对我国外贸的拉动作用亦将减弱。尤其是美国经济连续2个季度出现负增长,同时考虑到俄乌冲突以及相关制裁措施的负面溢出效应,全球贸易也将受到冲击。WTO预测,2022年全球货物贸易量的增速将降至2.4%—3.0%之间,远低于2021年9.8%的增幅。

二是美国等西方国家的遏制效应愈演愈烈。从关税措施看,拜登政府延续特朗普政府的关税措施。特朗普政府执政期间,我国对3700亿美元输美产品加征惩罚性关税,涉及机电产品、机械器具、纺织服装、家具等诸多类别产品。美国国际贸易委员会(USITC)数据显示,美国自我国进口的比重由2017年的21.6%下降至2021年的17.3%。其中,机电产品、机械器具的比重分别由32.1%、41.9%降至26.7%、30.9%。从非关税措施看,拜登政府综合运用法案、清单等多种措施加大对华遏制力度。法案方面,拜登政府签署所谓《维吾尔强迫劳动预防法案》,禁止进口部分或全部在新疆地区开采、生产或制造的产品,并不断推动所谓《创新与竞争法案》等涉华法案,意图通过制造业回流、供应链审查、购买美国货等政策,降低美国对我国的贸易依赖。清单方面,拜登政府分别将109、33个我国实体(包括企业和个人)列入实体清单、未经核实清单等,以限制对华关键产品和技术出口。

三是东南亚、南亚等国家的替代效应愈加突出。从产业链中低端环节看,由于国内产业结构转型升级,加之中美经贸摩擦、生产成本上升等因素影响,我国在纺织服装、鞋帽等行业中已经出现劳动密集型产线向东南亚国家转移的现象。USITC数据显示,美国自我国进口服装、鞋类、帽类的比重分别由2017年的35.5%、55.6%、64.0%下降至2021年的25.0%、44.2%、47.1%,而自越南进口的比重分别由12.9%、21.6%、9.0%提高至17.1%、27.7%、11.6%。从产业链高端环节看,印度等发展中国家不断通过产业政策提升产业链竞争力,吸引众多跨国公司在印建厂。

四是大宗商品等原材料的价格效应逐渐褪去。2021年以来,受全球供需失衡、欧洲能源危机以及地缘冲突等影响,国际大宗商品价格上涨明显,这导致价格因素对我国外贸的影响明显高于数量因素。根据海关总署发布的中国对外贸易指数,自2021年5月起,进口的价格效应明显高于数量效应,并且自2022年2月起,进口数量指数低于100,这说明我国进口数量相对2021年同期出现下降;同时,自2022年2月起,出口的价格效应也开始高于数量效应,价格对出口的贡献达到50%以上。此外,需要注意的是,除去价格因素,自动数据处理设备、手机、家用电器等我国优势产品的出口数量已于2021年下半年开始出现下滑。未来,随着大宗商品等原材料的价格回落,价格对我国外贸的支撑作用将较为有限,外贸稳增长的压力将有所上升。

政策建议

作为全球货物贸易第一大国,我国外贸的发展韧性和竞争优势全球领先。但是,当前国际环境越趋复杂多变,不确定性、不稳定性因素增多,我国外贸发展面临风险上升、困难增加等阻力,建议多措并举稳住外贸基本盘,为全球经济复苏注入动能。

一是持续优化我国外贸产品结构。稳步提高出口附加值,大力发展高质量、高技术、高附加值产品贸易,不断提升我国出口产品的国际竞争力。持续提高我制造业的竞争力和出口企业的经营能力,对于机电产品、纺织服装、鞋靴、家具、玩具等我国具有比较优势的领域,支持行业协会、龙头企业牵头开展国际谈判,提升我国出口产品的议价能力。加强出口信用保险的支持力度,针对重点领域的出口企业适当提高赔偿比例、调低服务费率、合理延长付款和报损期限,平抑订单波动风险,为重点产品营造更具保障的出口环境。拓展重点产品进口来源,加强大宗商品和原材料进口价格监测预警,防止重点产业链受到大宗商品价格上涨、输入型通胀压力等外部因素冲击。

二是加快发展贸易新业态新模式。充分挖掘跨境电商的潜力,完善跨境电商发展支持政策,深入培育跨境电商综合试验区,扩大试点范围。开展市场采购贸易创新提升专项行动,吸引更多内贸主体开展外贸。完善覆盖全球的海外仓网络,支持企业加快重点市场海外仓布局,鼓励海外仓企业对接跨境电商综试区线上综合服务平台、国内外电商平台等。积极发挥自由贸易港、自贸试验区先行先试作用,推动外贸创新发展,提升外贸便利化自由化水平。办好用好进博会、广交会、服贸会、消博会等展会,鼓励企业多种渠道吸引订单。

三是积极扩大我国外贸“朋友圈”。加快实施自贸区提升战略,优化自贸区布局,高标准推进RCEP生效实施,继续推动加入《全面与进步跨太平洋伙伴关系协定》(CPTPP)和《数字经济伙伴关系协定》(DEPA),稳步推进亚太自贸区建设,进一步推动中日韩自贸协定谈判,以及与海合会、以色列、厄瓜多尔等的自贸协定谈判。深化与“一带一路”国家贸易畅通合作,发挥好中国—东盟博览会、中国—东北亚博览会、中国—中东欧国家博览会、中国—非洲经贸博览会等合作平台,积极开展经贸合作和政策对接,共同参与国际贸易规则和标准制定。

作者单位:中国宏观经济研究院对外经济研究所