财富管理下一程

2005年,银监会颁布的《商业银行理财业务管理办法》揭开了国内财富管理市场的大幕。在政府融资需求旺盛、机构转型发展与居民财富增值等多重动力促进下,国内财富管理市场在过去的十年时间里大步快速发展。家族信托、家族办公室、私人董事会与家族委员会等名目繁多的家族财富管理新模式渐入国内财富管理客户的视野。然而,国内居民对财富管理市场还存在诸多认识误区,金融机构在提供财富管理服务时也依然以单一的产品销售为主。财富管理市场未来发展的要义则是在全面分析客户基本信息和个性化需求的基础上,向其提供以“风险管理”为导向的量身定制的金融/非金融跨界综合解决方案。

十年跨越发展

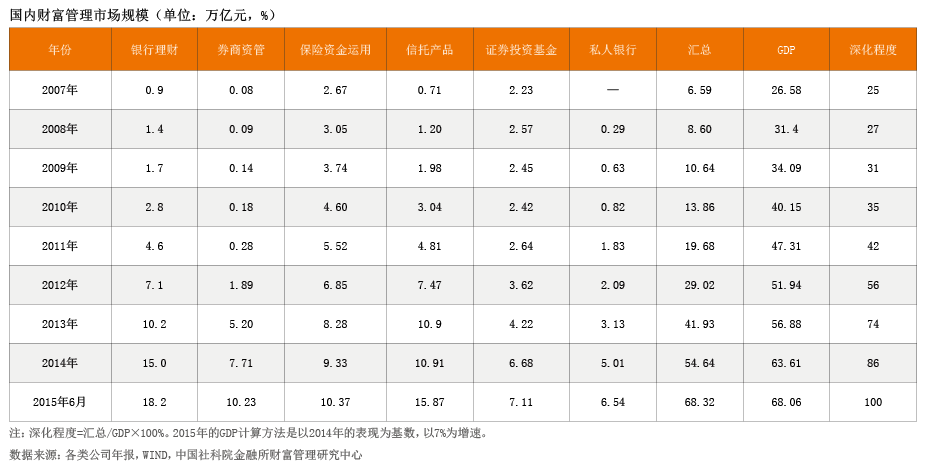

就国内的财富管理市场而言,自2005年至2015年(数据截至6月末)的十年间,国内以产品为导向的财富管理市场总体规模发展到68.32万亿元;与同期GDP之比的深化程度高达100%,较2007年的25%增长了三倍;同期的财富管理市场总体规模增长超过九倍(见附表)。以银监会辖下的银行理财产品、信托产品和私人银行为例,2007年至2015年,三者占财富管理产品比重的均值为48.74%;近两年的均值则高达60%。这表明,财富管理在银行体系的集中度非常高。事实上,如剔除财富管理市场中的保险资金运用规模,以2013年的数据为例,银监会辖下的财富管理产品规模则占到财富管理市场总规模的近80%,市场垄断格局可见一斑。然而,从功能上而言,现有的财富管理多以增值或流动性管理的产品为主,而在风险管理、企业融资、资产保值、财富传承或家族治理等方面的跨界综合金融/非金融解决方案的提供上则明显不足。

招商银行和贝恩公司发布的最新私人财富管理报告显示,居民的可投资资产总额约在112万亿元;而附表中所示的银证保辖下的金融机构财富管理供给规模不足70万亿元。这表明,财富管理市场的供需缺口超过42万亿元,潜在增长潜力巨大。此外,改革开放以来的高净值客户代表,私营企业及家族企业主眼下正处于一代向二代进行财富或企业传承的过渡阶段,如何向这些客户提供个性化的跨界综合解决方案同样迫在眉睫。

财富管理四大认识误区

如前所述,居民的可投资资产约在112万亿元。然而,当前仍处在居民需求由原来的吃穿用转向住学行及娱乐休闲、人情来往和养老保障等的过渡阶段,在住房、子女上学和未来养老保障“三座大山”之下,居民的可投资资产并不等于居民的已投资资产。而居民在财富管理上依然还存在以下误区。

误区一:无钱可理,只有负债。对普通居民或中产阶级而言,在房贷、子女教育和未来养老保障等约束条件下,即便目前账面上拥有一定数量的可投资资产,但与约束条件相比,依然处于资不抵债的状态,这就是所谓的“无钱可理,只有负债”。容易被忽视的是,除了通常意义上的金融资产和住房等非金融资产,家庭成员的人力资本、社会资本或无形资本等资本管理问题同样是财富管理的重要议题。美国旧金山大桥的总设计师施特劳斯在竣工典礼上感谢的不是别人,而是一名保险代理人。因为这名保险代理人在向施特劳斯的父亲营销终身寿险时多次登门推销遭拒,但最终说服他父亲购买了终身寿险。而天有不测风云,在购买终身寿险后不久,施特劳斯的父亲在建筑工地意外身亡,施特劳斯是凭借着保险公司赔付的保险金才得以完成学业,并最终成为旧金山大桥的总设计师。

误区二:追求收益,忽视风险。在日常生活中,谈到理财或财富管理时,我们经常会听到“你只要告诉我买什么能赚钱就可以了”或“我的目标无非就是孩子上个好学校,我老了能安享晚年”诸如此类的说法。第一种说法反映了目前国内财富管理客户追求高收益的普遍心态。殊不知,从金融学的基本原理而言,高收益的另一面就是高风险。P2P产品的收益水平不低,但因“跑路”而带来的客户本金损失则是其偏好高收益需要承担的风险。第二种说法则反映客户忽略了家庭中的隐性风险,即要满足这一目标存在一个其他条件都不变的前提假设条件。然而对现实生活中的每个家庭而言,都存在着两类不容忽视的风险,一是家庭财务被破坏的风险,如自然灾害或交通意外等;二是家庭应急储备不足的风险,即在任何时候都要留有一定的风险准备金,如半年家庭生活开支的风险准备等,以备不时之需。

误区三:照搬照抄,技术无用。居民在金融机构向其提供财富管理服务的过程中,不仅过度追求高收益,而且对合同的具体条款和细节也知之甚少。事实上,这方面的主要责任不在于客户,而在金融机构。比如有些信托公司在向客户提供个性化的家族信托业务时,开发出家族信托服务的“标准化版本”。这种照搬照抄造成的负面案例不在少数。梅艳芳在临终之前设立家族信托以保障母亲的晚年生活,其信托架构与沈殿霞给女儿郑欣宜的家族信托架构相同,结果是郑欣宜的家族信托目前运行正常,而梅艳芳家族信托的最大受益人梅妈则饱受诉讼之苦。为何?梅艳芳家族信托的主要受益人和资金用途有三:一是其晚辈侄子侄女的教育问题;二是母亲的晚年生活保障,每月向母亲支付7万元的生活费,直至母亲百年;三是在母亲百年之后,将余下的所有资金捐给妙境佛学会。梅艳芳去世后的第二年,其母就将受托方告上法庭,理由有二:其一,受托方是在委托方意识模糊的情况下签订的,应宣判该家族信托合约无效;其二,因物价上涨和个人身体不好需要医治等原因,原先约定的每月7万元生活费不足以支撑日常生活。成立家族信托时,梅艳芳的资产价值总额约为3500万港元,如今其资产价值已超1亿港元。历经十余年的诉讼历程,最后却以梅母个人破产和露宿街头为结局。如果抛开此案中的法律和道德因素,仅从技术层面探讨其家族信托失败的原因,可以发现,忽视梅母的长寿风险以及由此引致的疾病风险和通货膨胀风险等,是导致梅艳芳家族信托失败的主要原因。这说明,不管是设立家族信托还是做其他形式的财富管理安排,不仅要考虑法律、制度和政策等宏观层面的因素,还要考虑风险、定价和组合等微观层面的因素。说白了,财富管理是一门技术活。

误区四:崇洋媚外,忘记历史。2008年全球金融危机的殷鉴不远,当年境外私人银行客户纷纷转向国内,外资机构和国企原油价格的对赌协议给国企上了深刻的一课,国内曾经盛极一时的股票结构化产品出现零收益、负收益……外来的和尚不见得更会念经,我们不能无视国际经验,但也要在借鉴国际经验的基础上,结合我国儒家文化思想的传统智慧,构建中国特色的财富管理范式。晚清重臣盛宣怀生前曾借鉴“三井住友集团”的分家理念设立了“动利不动本”的分家析产遗嘱,其中家产利息的50%用于保障五房生活,其余50%用于慈善事业。然而,在其去世后,由于家族成员意见的不同,将原有的“动利不动本”分家析产策略调整为“家产庄息”策略,即家产的50%平均分配给五房,其余的50%家产纳入愚斋义庄,义庄下辖财产“动利不动本”。无论是盛宣怀的遗嘱,还是后来采用的家族财产分配机制,都是一方面借鉴了“三井住友集团”的国际经验,另一方面利用从宋代传承下来的“义庄”机制的历史经验。可见,财富管理更是一门艺术。要想做好家族财富传承或企业继承,不仅要学习国际先进经验,同时要学习国学文化中的历史经验,在此基础上制定中国特色的家族财富管理范式。

未来发展的三大思路

综观瑞士、美国、新加坡、中国香港和中国台湾的财富管理市场监管架构和发展经验,财富管理市场发展的决定因素既包括一国的制度、法律、政策和文化等宏观要素,也包括金融或非金融机构的组织架构、业务模式和盈利模式等中观要素,还涉及个人、家庭或家族组成的社会结构及家庭结构、文化理念和个性化需求等微观因素。因此,在财富管理市场发展的下一个十年,借鉴国际经验、学习历史经验以及做好技术保障,应是构建国内财富管理分析范式的要义所在。

事实上,财富管理的要义不仅是客户财富的增值保值与传承,更重要的是提高客户以及家庭或家族的幸福感。而幸福感的决定因素则是财富、时间、心理与生理。鉴于此,财富管理的发展方向应以家族(包括个人与家庭)为中心,做好家族服务的供给侧改革:在帮助客户全面分析家族基本信息的基础上,找出家族的潜在风险或风险隐患;在原有产品销售提供保值增值的基础上建立以家族风险管理为导向的组合资产配置方案;在充分剖析现有法律制度的基础上建立以在岸为中心的安全资产配置策略,辅以独立第三方的评估机构作为保障。

思路一:做好客户分析,剖析潜在风险,做好组合配置。对于给定的客户及其家族成员,应以凯恩斯的基于生命周期假定的消费函数理论为基础,分析家族的生命周期资产负债表。其中,资产含有形资产和无形资产两部分,有形资产又包括股票和债券等金融资产与房子和私人飞机等非金融资产,无形资产则包括以教育经历、工作履历和社会兼职等为主的社会资本、生老病死残等的人力资本以及其他社会资源等辅助资本;负债则分生活支出(吃穿用住学行等)、慈善支出和融资支出三部分。以一个60岁身家数亿的成功企业家为例。该客户上有年逾八十的父母,下有30岁左右的二婚妻子和不到10岁的儿子。从基本信息来看,五口之家幸福美满。但如果我们稍加分析,即可发现该客户及其家族的潜在风险——客户的死亡风险和离婚风险。由死亡风险又可引发父母老无所养、企业经营失败、妻子改嫁、财产分割、儿子改姓以及儿子培养等风险;而由离婚风险则可引发财产分割、企业经营不利、儿子改姓以及儿子培养等风险。在现实生活中,这些风险往往是被忽视的。因此,在未来的财富管理服务中应在保持传统产品销售模式的基础上,构建以客户及其家族风险管理为导向的组合资产配置服务理念。

思路二:前瞻宏观要素,优化中观因素,探寻安全资产。宏观层面的制度、法律、政策和文化是家族财富管理保障的基础。如宋明以来的宗祠、族田和族谱是家族精神传承、物质传承和宗法约束的具体形式。其中有关族田的税收优惠和法律保障,也是家族财富传承的重要制度保障。再如盛宣怀在财富保全中分别利用了租界地产的“永久租住权”制度优势和《大清公司律》的制度保障优势;在财富传承中,则综合运用国际上三井住友集团的“动息不动本”分家析产理念以及自宋代以来的义庄机制的双重先进经验和制度保障。即便如此,由于后来“男女平等”宏观层面的政策变化,盛宣怀家族内部的遗产争夺风波一时间风起云涌。因此,最重要的是对我国制度、政策和文化内涵的前瞻性把握,如遗产税或房产税的开征等。从微观层面来看,当前,信托的独立性、隔离性和连续性以及保险的独立性和隔离性等制度优势可以作为当下安全资产的表现形式,因此,家族信托或保险信托等以信托和保险制度优势为基础的家族财富管理综合方案,将继续占有一席之地。在这方面,北京银行与北京信托的合作以及招商银行与外贸信托的合作当属业内典范。再如福耀玻璃集团的河仁基金会等,也是金融或非金融机构探索财富管理服务的组织架构、业务模式和盈利模式等中观因素的参考对象。

思路三:上游评估机构,下游客户诊断,做好独立第三方。当下,财富管理市场的供需缺口是引致财富管理市场风险的主要原因之一。由于银证保辖下的金融机构财富管理供给明显不足,而客户的财富管理需求旺盛,所以第三方理财机构以及P2P机构抓住机遇及客户追求高收益的心理,以高收益为旗号,诱骗老年群体的养老钱和中产阶级的“闲钱”。由梅艳芳家族信托案例可以看出,财富管理是一门技术活,信息不对称和知识不对称的潜在风险很高。鉴于此,未来应建立一批以客户服务为中心的“理财诊室”型独立第三方机构,主要功能有四:第一,基于一定的客户分析范式,对就诊的每一名客户的生命周期资产负债情况进行详细分析,包括其潜在风险。除“有病”(理财中遇到困难)就医外,每个客户及其家族还可定期进行“体检”(分析家族资产负债中的潜在风险),出具“家族资产负债分析报告或诊断方案”。第二,基于家族资产负债报告或诊断方案,制定全面的金融或非金融跨界综合服务方案,并优选各种服务的供给机构,降低客户的信息不对称和知识不对称风险,类似于医生坐诊出具的“药方”。第三,如果认可“理财诊室”提供的“药方”,可以在第三方机构的指导帮助下“抓药就医”,即按“理财诊室”提供的综合解决方案及优化服务机构,结合自身情况制定针对性的技术方案并逐步推进实施。第四,如果不认可“理财诊室”提供的解决方案,可以再找专业机构或其他“理财诊室”寻医问诊,类似于对这家医院的服务不满意,可以再换一家。当然,“理财诊室”也有义务对其他专业机构或独立第三方提供的解决方案进行评估。简言之,“理财诊室”的功能就是诊断(客户分析)、药方(解决方案)和配药(服务中介)中的一项或几项,即所谓的“家族办公室”。

作者系中国社科院金融所财富管理研究中心副主任