外汇风险准备金调整对外汇市场的影响探析

宏观审慎政策工具具有“宏观、逆周期、防传染”的特性,外汇风险准备金属于典型的逆周期宏观审慎政策工具。2015年以来,我国累计五次调整外汇风险准备金率,有力地维护了外汇市场平稳运行。本文拟从外汇风险准备金的内涵入手,探析外汇风险准备金率的调整对零售外汇市场和银行间外汇市场的影响。

外汇风险准备金的内涵及计算方法

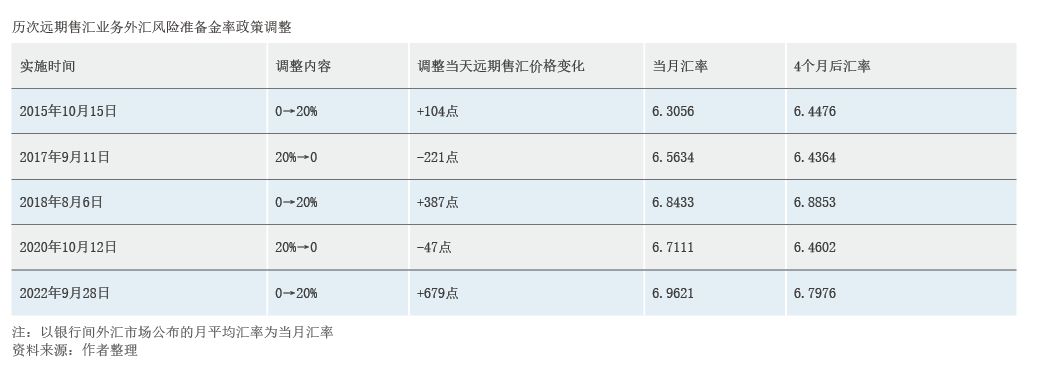

风险准备金概念源自期货市场,是指交易所为维持期货市场正常运行提供资金保障,弥补交易所不可预见风险造成的损失而设立的资金。与这一概念相类似,外汇风险准备金是银行为应对未来可能出现的亏损而计提的风险准备金,旨在通过价格传导,抑制企业远期售汇的顺周期行为。这一概念最早出现在2015年8月31日央行发布的《中国人民银行关于加强远期售汇宏观审慎管理的通知》(银发〔2015〕273号)中,《通知》规定:从2015年10月15日起,开展代客远期售汇业务的金融机构(含财务公司)应缴存外汇风险准备金,准备金率暂定为20%,按美元计算缴存外汇风险准备金,非美元币种业务折算成美元缴存,冻结期为1年,利率暂定为零。以2015年为起点,截至目前我国先后五次调整外汇风险准备金率,有效维护了外汇市场和人民币汇率的稳定(见附表)。

在计算方法上,金融机构当月外汇风险准备金缴存额=上月代客远期售汇签约额×外汇风险准备金率。其中,代客远期售汇业务是指在未来某一时间形成客户购汇行为的全部人民币对外汇衍生产品业务。根据《中国人民银行办公厅关于远期售汇宏观审慎管理有关事项的通知》(银办发〔2015〕203号)、《中国人民银行关于调整外汇风险准备金政策的通知》(银发〔2017〕207号)等文件的规定,代客远期售汇业务主要涉及三类:一是境内金融机构开展的代客远期售汇业务,包括客户远期售汇业务,客户买入或卖出期权业务以及包含多个期权的期权组合业务,客户在近端不交换本金、远端换入外汇的外汇掉期和货币掉期业务,客户远期购入外汇的其他业务;二是境外金融机构在境外与其客户开展的前述同类业务产生的在境内银行间外汇市场平盘的头寸;三是人民币购售业务中的远期业务。

调整外汇风险准备金对远期结售汇的影响

外汇风险准备金是典型的价格型逆周期宏观审慎政策工具。由于外汇风险准备金上交央行后无利息,银行会将占用的这部分资金成本直接摊入代客远期售汇业务的成本,最终体现为远期售汇的额外加点,进而影响远期售汇价格,从而抑制客户的顺周期行为。远期售汇价格会随外汇风险准备金率的升降而同向变化,当外汇风险准备金率上调时,远期售汇的额外加点也将相应增加。

调整外汇风险准备金对远期售汇价格加点的影响测算。远期售汇加点=在岸即期汇率中间价×1年期美元利率×风险准备金率变化量。以最近一次外汇风险准备金率调整为例,按照中国外汇交易中心2022年9月28日公布的中间价及1年期美元隐含利率测算,远期售汇加点=7.1107×4.2500%×20%=0.0604,即远期售汇加点604个点。实践中,各家银行在成本的测算上会略有不同,选取的美元利率也不尽相同,测算过程也更为复杂。在这个例子中,如果以1年期伦敦银行间同业拆借利率(Libor)来测算,远期售汇加点=7.1107×4.7760%×20%=0.0679,即远期售汇加点679点。进一步看,在美联储持续加息的背景下,美元拆借利率将不断上行,远期售汇风险准备金的成本(即远期售汇加点)也将继续上升。回顾2015年以来五次外汇风险准备金率调整,以调整生效当日的在岸即期汇率中间价、1年期Libor为计算基准,大致计算外汇风险准备金因素导致的远期售汇价格变化(见附表),可以发现外汇风险准备金率的调升均带来了远期售汇价格的上升,但由于不同时点汇率中间价、美元利率的差异,所导致的价格变化幅度不尽相同。

调整外汇风险准备金对银行间市场的影响

一是影响银行间市场即期售汇交易量。银行与客户签订远期售汇合约后,会在银行间市场买入等额的即期外币,同时在市场上做一笔即期卖出和远期买入外币的掉期(下称“S/B掉期”),以对冲风险敞口。根据上文分析可知,如果外汇风险准备金率上调,远期售汇额外加点会增加,由此带来的远期售汇价格上升将抑制企业需求,在导致银行代客远期售汇市场交易缩量的同时,银行间市场即期售汇交易量也会下降,有助于平衡即期外汇市场的供需。

二是影响掉期市场和期权市场交易量。外汇风险准备金率主要通过远期售汇与即期、掉期的跨市场联动影响掉期点。当外汇风险准备金率上调时,银行远期售汇的价格上涨将导致远期售汇的需求减少,进而导致银行间市场即期买盘的减少和S/B掉期交易量的减少,促使掉期点下行。而外汇风险准备金率对期权交易量的影响主要体现在期权及其组合对代客远期售汇交易的替代效应。根据2018年8月10日《中国人民银行关于外汇风险准备金相关问题的政策问答》的规定,期权和期权组合按名义本金(期权组合采用名义本金最高的单笔期权)的二分之一作为应缴存外汇风险准备金的基准来计算和缴存外汇风险准备金。当外汇风险准备金率上调时,由于期权和期权组合需缴存的外汇风险准备金相对远期售汇较少,企业可以通过综合套保成本相对较低的期权组合来代替原远期售汇业务进行汇率避险,此时期权交易将在一定程度上替代远期售汇交易,从而带来银行间市场期权交易量的放大。

总的来看,作为一类宏观审慎管理工具,外汇风险准备金率具有较强的信号影响和预期影响。外汇风险准备金率的上调有助于抑制市场主体的顺周期行为,通过影响远期售汇加点,进而影响远期售汇、即期售汇、掉期以及市场预期,引导市场恢复至均衡。但应该注意的是,外汇风险准备金率调整对人民币汇率的影响更多是在短期,中长期汇率走势仍取决于经济基本面和美元指数变化、美联储货币政策等市场外围因素。

作者单位:外汇局湖北省分局