避免汇率震荡行情下的“想当然”

9月,人民币汇率(如无说明,以下均指人民币兑美元的双边汇率)加速上升,中间价和交易价已先后升破6.80比1,重回6.70时代。到9月25日,境内人民币汇率中间价和银行间市场(中国外汇交易中心系统)下午四点半收盘价(下同)较8月底分别上涨了0.71%和0.49%,较年内低点分别上涨了4.69%和4.98%。这引发了市场的诸多传闻和猜测。然而,如果不是讲故事而是摆数据,其中很多传闻和猜测或许只是“想当然”,市场应当保持理性和定力。

当前人民币汇率是近年来升得最快的吗

有观点认为,6月初至今,人民币连续升破7.0、6.90、6.80,约三个半月时间累计升了3100多个基点(约合三毛一分钱),堪称近年来最凌厉的升势。然而,事实并非如此。

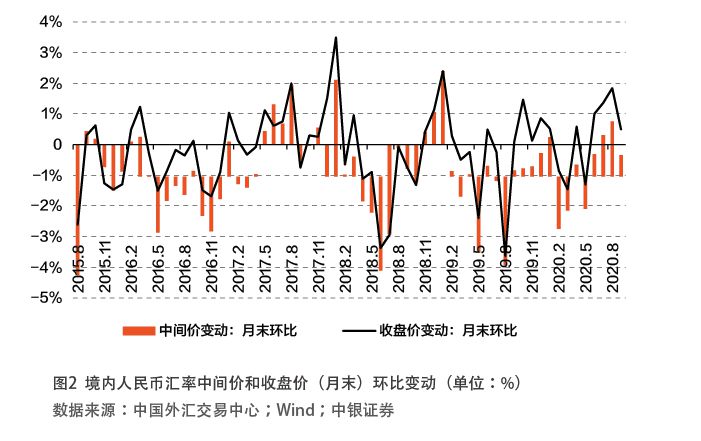

首先,虽然今年自低点以来中间价累计升幅达4.69%,但并非独一无二。2017年11月至2018年3月,人民币也连续升值,累计升幅达5.59%。只不过,前两年人民币是先涨后跌。而今年年初人民币本也有所走强,却被1月底突如其来的新冠肺炎疫情所打断,一路跌到5月底,为十二年来的新低(见图1)。因此,当前看多人民币的情绪高涨,更多是一种长期被压抑后的集中释放。

其次,从单月涨幅看,9月份,至9月25日中间价升幅为0.71%,尚未超过6至8月份单月升幅0.74%、1.36%和1.81%的水平(见图1),还排在“8·11”汇改后的2018年1月(3.16%)、2019年1月(2.40%)和2017年8月(1.93%)等多个月份之后(见图2)。2018年1月份,人民币连破6.50、6.40两个关口,让年内人民币汇率高点不会超过6.50的市场预测很快就不攻自破。

现在人民币汇率走得很强吗

最近,市场上关于人民币加速升值,影响企业出口竞争力和出口利润的讨论很多。诚然,由于国内企业跨境外币收付中美元高达近九成,所以,以美元收汇的出口企业,如果在3个多月前没有结汇或者用远期结汇进行套保,那么人民币如此升值确实会侵蚀企业的出口利润。但这是企业做空人民币或者持有汇率敞口产生的后果,并不意味着企业出口竞争力的严重受损。

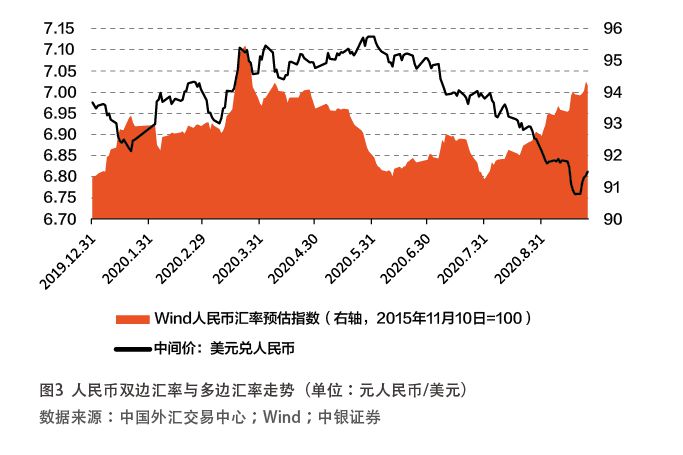

从Wind人民币汇率预估指数看,今年3月23日达到年内高点95.46,较年初上升4.54%,人民币汇率中间价为7.0940;到9月25日,中间价升至6.8121,当日汇率指数为94.21,较年初仅上升3.17%。其中,6月初以来升了2.25%(见图3)。

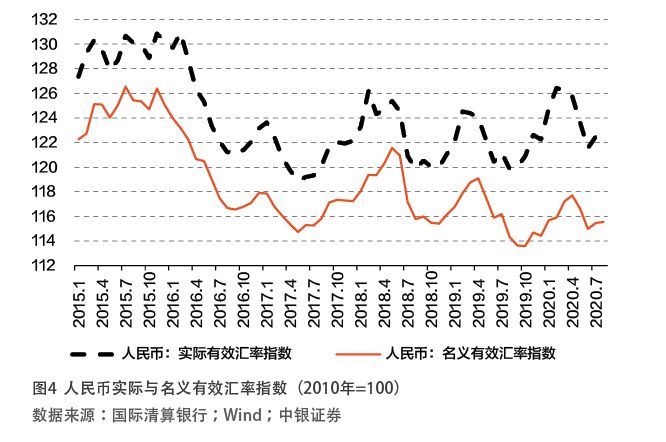

国际清算银行的数据也显示,今年以来,人民币名义和实际有效汇率指数分别最多分别上升了2.9%和3.4%,但年初到8月份,升幅则分别为1.0%和0.4%(见图4)。主要原因是,3月底以来,全球股市反弹、市场恐慌消退、美元指数回落,所有非美货币对美元都开始升值。4、5月份,其他非美货币对美元升得快些,人民币还在低位震荡;6月份以后,人民币加速上升,一定程度上有补涨的性质。故从较长时期看,人民币汇率指数涨幅有限,对我国出口竞争力的总体影响可控。

人民币升值等于外汇供大于求吗

人民币升值等于外汇供大于求的观点认为,人民币升值,将导致国内企业和个人增加结汇、减少购汇,银行结售汇顺差将扩大,外汇供大于求会推动人民币进一步升值。但事实可能并非如此。

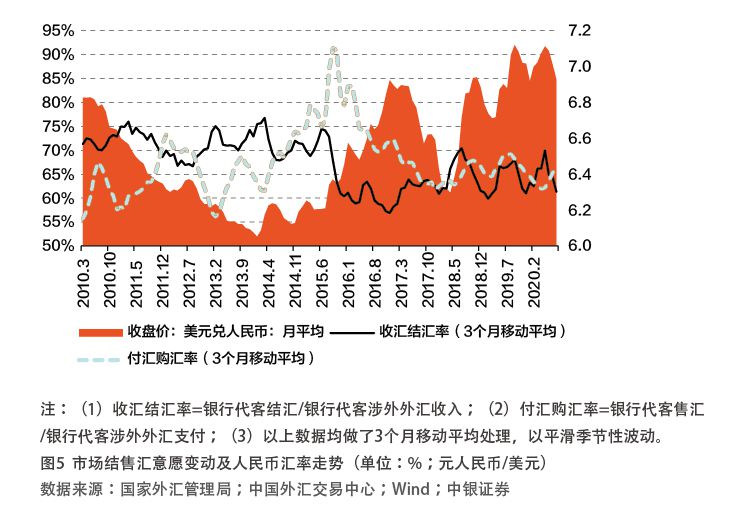

如前所述,这波人民币升值早于9月份,6至8月份,人民币汇率中间价均值分别上升0.37%、1.06%和1.19%。从这三个月的外汇收支数据看,“低(上升)买高(下跌)卖”的汇率杠杆调节作用正常发挥,以结售汇率衡量的市场总体结汇动机减弱、购汇意愿增强。6至8月份,银行代客收汇结汇率分别环比回落5.0、0.6和3.0个百分点,付汇购汇率环分别比回升1.4、1.7和1.3个百分点(见图5)。这表明,在人民币汇率由单边走势转向双向波动后,市场主体已经变得更加成熟和理性。

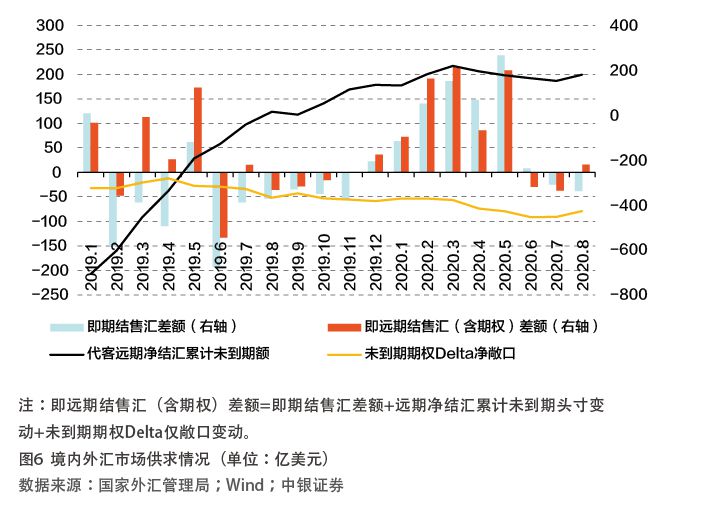

以银行即远期结售汇(含期权)差额衡量的境内外汇供求关系也保持了基本平衡。6至8月份,银行即远期结售汇(含期权)分别为逆差29亿、37亿和顺差16亿美元。其中,即期结售汇分别为顺差9亿、逆差25亿和38亿美元;人民币外汇衍生品交易分别净减少外汇供给38亿、12亿和增加外汇供给54亿美元(见图6)。这表明,尽管自6月初以来,人民币汇率开始震荡上升,但截至8月份,尚未形成大的外汇供求失衡。实际上,今年前五个月,人民币汇率遭遇多轮内外部冲击,总体承压,但各月外汇持续供大于求。5月份,人民币汇率创下年内甚至过去12年来的低点时,当月外汇供大于求缺口为208亿美元。这说明,在汇率市场化情况下,汇率由市场决定不必然由供求决定,人民币升值不代表结售汇顺差,贬值也不代表逆差。

截至9月25日,9月份境内银行间市场即期询价交易日均成交量环比下降10.1%,同比上升11.4%。这与8月份环比上升4.5%、同比上升13.0%相比,并未发生明显异常。

人民币升值等于资本流入吗

人民币升值等于资本流入的观点认为,外资流入将助推人民币升值,人民币升值又刺激升值预期,然后吸引更多外资流入。然而,上述逻辑同样未得到数据上的支持。

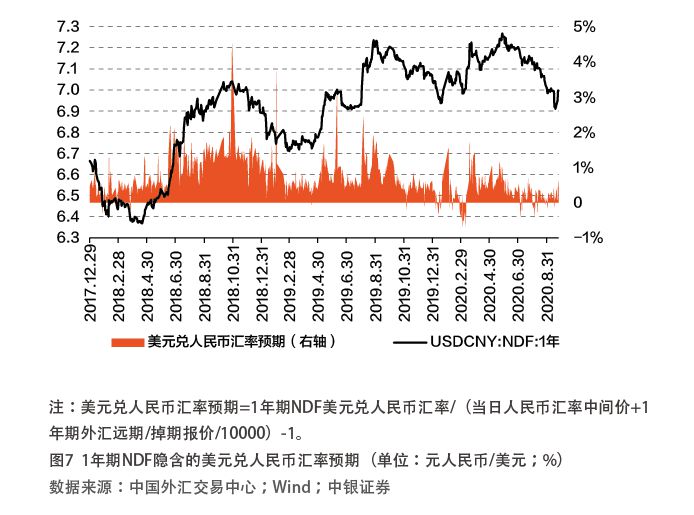

首先,人民币汇率升得快并不意味着有升值预期。从1年期无本金交割远期交易(NDF)隐含的美元兑人民币汇率预期看,9月1日至25日,仅有1日和16日分别出现了0.16%和0.13%的下跌预期,其他17个交易日均为上升预期,日均预期升幅为0.19%,这甚至还略高于8月份0.09%的日均预期升幅。其原因是,人民币汇率弹性增加、上升较快,及时释放了人民币升值压力,因而避免了预期积累。2018年人民币汇率宽幅震荡就是一个非常典型的例子。该年4月2日,人民币汇率中间价创下年内新高,较上年底上升4.1%;后在国内经济下行、美元指数反弹、中美经贸摩擦等因素的综合作用下,震荡下跌至8月3日的6.8322(当晚央行宣布恢复对远期购汇征收20%的外汇风险准备),四个月累计下跌8.1%。但同期,美元兑人民币汇率预期平均升幅只有0.84%(见图7),远低于2015和2016年动辄4%—5%的水平。

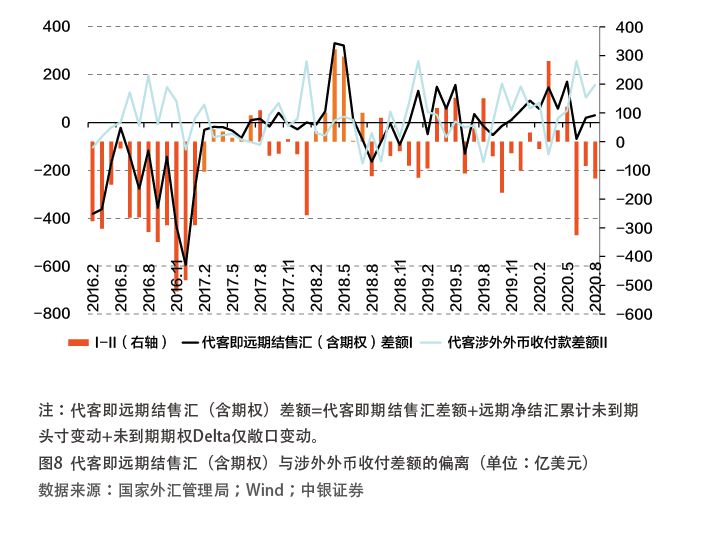

其次,从银行代客结售汇与涉外外币收付差额的偏离看,跨境外汇资金是偏流出而非流入。8月份,银行代客涉外外币收付顺差157亿美元,银行代客即远期结售汇(含期权)顺差30亿美元,后者小于前者127亿美元,较上月负缺口增加了52%(6、7月份上述缺口分别为-326亿和-84亿美元,见图8)。在2016年二季度至2020年二季度17个观察期中,前述偏离方向对国际收支口径的跨境资本流动方向给出了13次正确的信号。这意味着,当期银行跨境外币收付顺差并未完全转为结售汇顺差,而是变成了企业或银行外汇头寸的增加,进而增加了民间的海外资产运用,反映为跨境资本净流出。

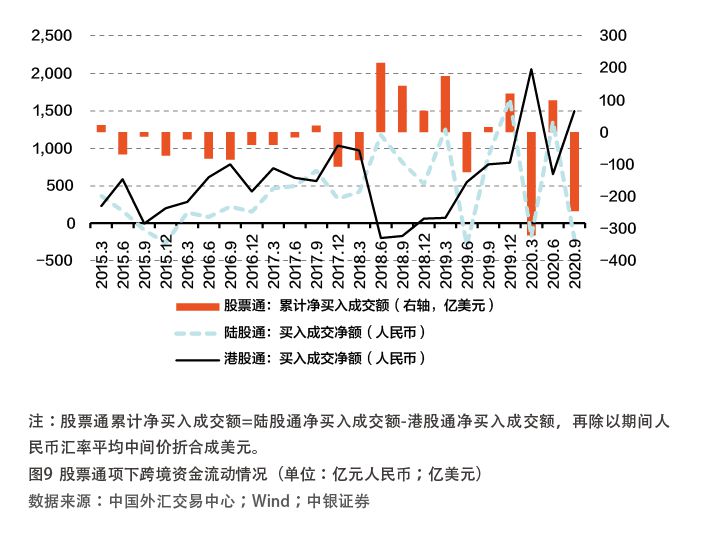

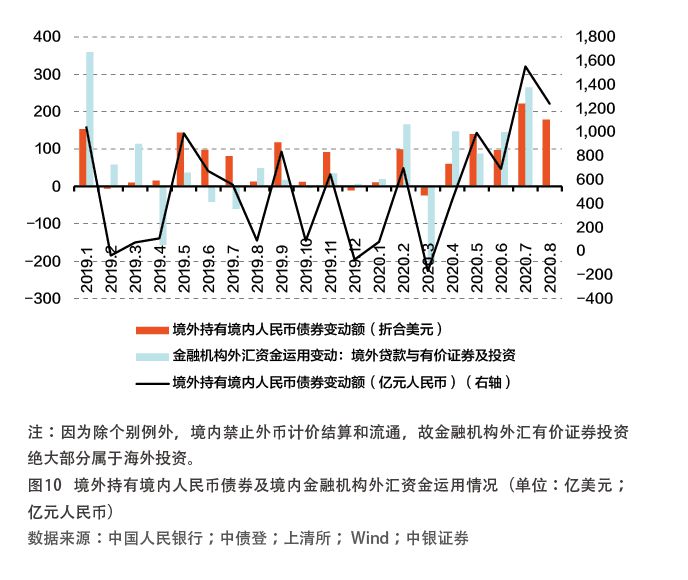

其实,只要稍加留意就可以找到资本外流的佐证。如市场通常只关注陆股通北上资金的进出,而忽视了港股通南下资金也在同时发生。今年前三季度(截至9月25日),陆股通项下累计净买入成交额978亿元人民币,同比减少47%;港股通项下累计净买入成交额4212亿元人民币,增长199%。股票通项下净流出资金约合467亿美元,而去年同期为净流入68亿美元(见图9)。再如,根据中债登和上清所的数据,今年前八个月,境外净增持境内人民币债券5503亿元人民币,同比增长58%,约合784亿美元;而根据央行的统计数据,今年前七个月,境内金融机构外汇资金运用中,净增加境外贷款和有价证券及投资合计626亿美元,同比增长101%(见图10)。

事实上,央行基本退出外汇常态干预后,经常项目顺差就必然对应着资本项目逆差,导致经常项目顺差越大,资本净流出就越多。资本流出无所谓好坏,无论是反映在国际收支平衡表的线上“资本与金融项目”中,还是反映在国际收支平衡表的线下“净误差与遗漏项目”下,都不应影响我们的基本判断。当然,如果能更多地反映在国际收支线上科目,会让我们对国际收支数据更加有信心,少一些对资本外逃的担忧;同时,国际收支统计也能够为宏微观决策提供更加准确、可信的依据。

可以不让人民币汇率升得太快吗

当前,人民币汇率已经趋于均衡合理,且突破心理关口后打开了可上可下的空间,故在不确定、不稳定因素依然较多的前提下,人民币汇率宽幅震荡恐难以避免。尤其在汇率市场化的情形下,汇率更多呈现的是资产价格属性,容易出现超调。这是浮动汇率的痼疾,1980年代的美元泡沫和日本经济泡沫就是前车之鉴。故近期国内有不少专家学者呼吁,不要让人民币汇率升得太快。

上述建议的出发点无疑是好的,但这不仅取决于政策意愿,还取决于实施能力。天下无免费的午餐。如果要降低汇率波动,一则,可能积累人民币升值预期,刺激无风险套利资本流入,会加剧升值压力;二则,可能要求助于外汇资本管制措施,增加企业跨境交易成本;三则,如果采取低利率来抑制资本流入,则又可能重蹈日本经济泡沫之覆辙。我们不可能只有政策目标,却没有实现目标的政策工具。

从国内外的经验看,只有经济金融体系健康,才能够充分享受汇率灵活、金融开放带来的好处。这就要求在资本大进大出、汇率大起大落的过程中,要时刻注意防范化解产业空心化、资产泡沫化、通货膨胀、信用膨胀、货币错配等风险,以保持国内经济金融体系的韧性。当年,英国在欧洲货币危机、新加坡在亚洲金融危机期间虽本币大幅贬值,却未发生金融和经济危机,就与其经济金融体系的稳健性有关。

增强经济金融体系的韧性,不仅要靠宏观层面健全政府调控,也要靠微观层面激发市场活力。其中,市场主体牢固树立风险中性意识,不断增强汇率风险管理能力,至关重要。所谓风险中性意识,就是一方面,企业应该基于实际贸易投资背景对应的汇率敞口做外汇套保,而不是故意扩大敞口、追逐风险;另一方面,不去赌汇率走向,不以事后才知道的市场价格来评估外汇套保是赚还是亏,而是通过套保锁定汇兑成本或收益,把汇率波动的不确定性变成确定性,集中精力做好主业。

具体来讲,企业应对汇率波动风险的主要策略有三:一是坚持以质取胜的外贸发展战略,增强进出口定价权,争取以本币计价结算或者将汇率波动纳入定价条款,向客户转移人民币汇率波动的风险;二是坚持收外汇付外汇,不走结售汇环节跨境收付,以减少货币错配的方式自然对冲汇率风险;三是主动运用人民币外汇衍生产品,控制和管理好汇率风险。

作者系中银证券全球首席经济学家