个人海外投资吹响号角

10月30日,《进一步推进中国(上海)自由贸易试验区金融开放创新试点 加快上海国际金融中心建设方案》发布,其中的一大亮点是启动合格境内个人投资者境外投资(QDII2)试点,并将适时出台相关实施细则。QDII2的投资范围明确为境外实业投资、不动产投资和金融类投资三大类。

自2013年1月人民银行在当年的工作会议上指出“做好合格境内个人投资者(QDII2)试点相关准备工作”以来,对于QDII2的讨论已持续两年多。2015 年以来,从人民银行、国务院再到上海自贸区,QDII2的身影频频显现。随着资本项目可兑换的推进,QDII2试点有望成为下一步的突破口。未来,随着 QDII2的放开,一方面个人正常的投资需求将得以阳光化;另一方面,也能释放居民的海外资产配置需求,开启全球资产配置时代。

我国个人境外投资现状

目前,我国个人境外投资的渠道相对有限。从目前的相关政策来看,个人进行境外投资主要有以下四个途径:一是通过购买 QDII基金产品、沪港通等渠道投资海外证券市场;二是通过个人在境外设置特殊目的公司,以公司身份进行投融资;三是通过所属公司或者代理机构参与境外上市公司的员工持股计划、认股期权计划等;四是将个人资产转移至国外,再进行投资。上述四条途径中,除了第一条途径不需要向国家外汇管理局申报外,其余均需要外汇局审批。

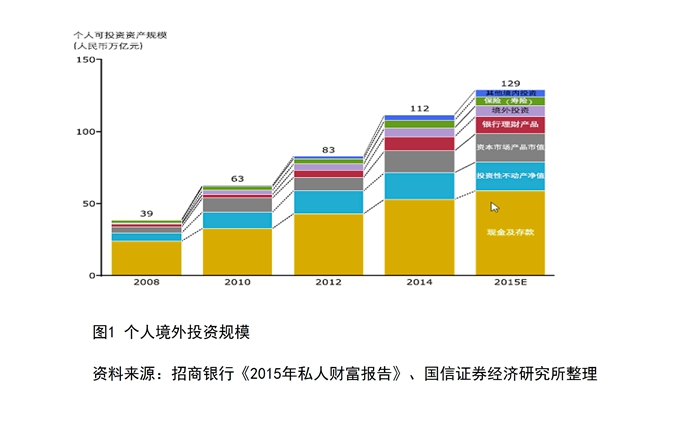

从海外资产配置需求看,我国个人境外投资主要集中在证券和房地产两大类。根据招商银行的调查,高净值人群配置的海外资产以固定收益类产品、股票和房地产为主。从 2014年境外投资的占比看,境外投资占可投资资产总规模的比例大约在 7.5%,即海外资产配置大致为 8.4万亿元(见图1)。

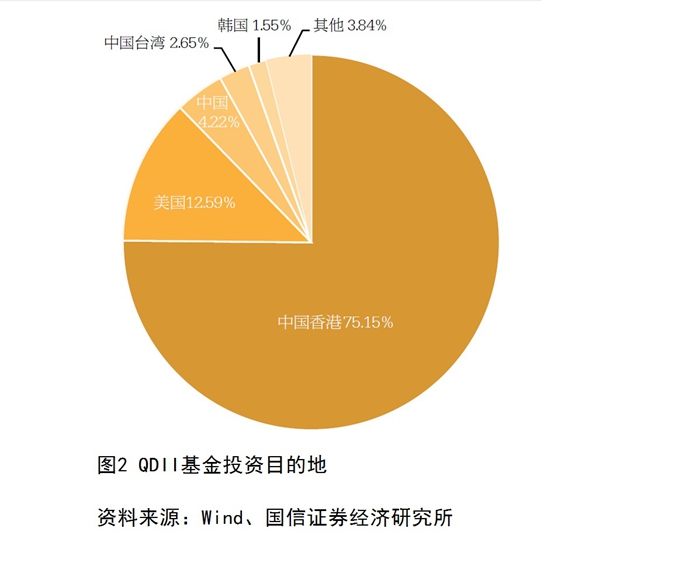

在境外证券投资方面,目前国内的个人投资者有以下两条合法渠道:一是通过认购 QDII基金。截至 2015年10月 29日,QDII投资额度达 899.93亿美元。香港为主要投资目的地,占比超过75%;其次为美国,占比为12.59%(见图2)。 二是通过沪港通投资港股。港股通每日额度为105亿元,自开通以来每日使用额度平均为6亿元左右,不到每日规定额度的6%。

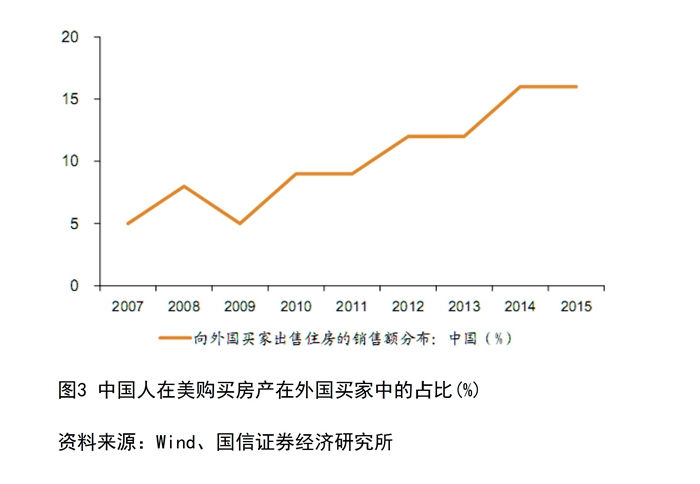

在境外房地产投资方面,目前境内个人投资者的海外置业主要集中在美国、澳大利亚、加拿大等地。根据全美房地产经纪人协会的数据,从 2007年到 2015年,中国占外国买家的比重从5%上升到了16%,其中2014年3月至2015年3月,向中国买家出售的住房销售额达286亿美元。中国现在已超过加拿大,成为美国房地产中最大的外国买家(见图3)。

目前QDII2的相关官方文件尚未出台。根据《证券时报》的相关报道,QDII2试点的部分细节包括:首批试点 QDII2的城市共有六个,分别为上海、天津、重庆、武汉、深圳和温州;申请者需为居住在试点城市年满18岁的境内个人,个人金融净资产最近三个月日均余额不低于100万元人民币,通过境外投资和风险能力测试,无重大不良记录且没有经司法裁决未偿还债务者。未来QDII2的放开将使得个人境外投资渠道阳光化,释放正常的投资需求,提高海外资产比例,使得居民资产配置更加多元化。

个人境外投资国际经验

发达国家的个人境外投资管理整体较为宽松,仅对个别行业和关键项目予以审查。在外汇额度方面,美国、英国、德国、法国等发达国家对个人境外投资均不设外汇管制,但对于部分金额较大、涉及产业安全的个人境外投资进行一定的监管。此外,发达国家也较为注重对个人投资者的保护和鼓励,一方面实施税收减免等优惠措施,另一方面与其他国家签订双边投资保护协定。

新兴市场的个人境外投资者管理基本实行限额管理和设定投资者准入门槛。例如:南非规定,个人进行境外投资须年满18周岁、信誉良好,设有每年400万兰特的投资限额;印度规定,每年个人向境外汇出的资金限额为20万美元;在泰国,超过1000万美元的个人对外直接投资需要该国央行批准。

从国际经验上看,QDII2的开闸是放开资本项目中的关键一步。而资本项目的放开是一个持续时间较长的过渡过程。例如日本从1969年开始,到1984年才实现了资本项目的开放,经历了15年的时间。就QDII2未来的推进路径而言,初期可以参考新兴市场的做法,实施限额管理和设定投资者准入门槛;后期可以逐步过渡到发达国家的做法,放开外汇管制,实施投资者保护。从政策实施的节奏上看,未来QDII2有可能遵循先点后面、稳步放松的策略。此外,比照QDII,QDII2很可能实施额度管理,规定每年个人境外投资的总额度。

QDII2对资本市场影响有限

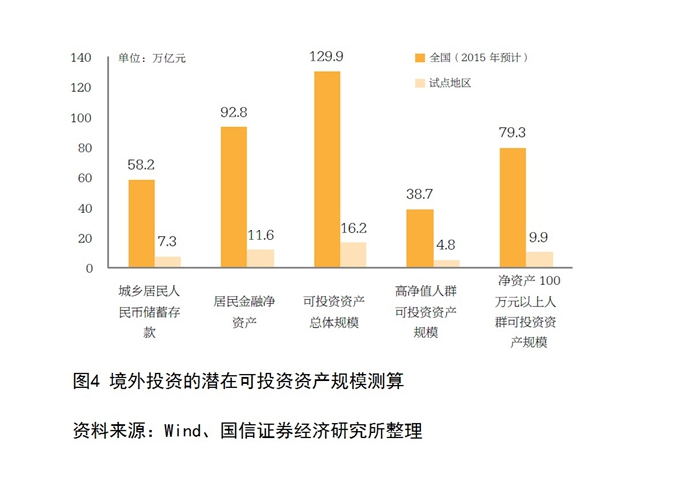

通过对政策实施节奏、国内居民金融净资产余额和个人可投资资产存量、国内居民海外资产配置的需求等方面的分析,笔者认为,未来 QDII2 试点将不会造成资本的蜂拥外流,对国内资本市场的影响有限。QDII2试点初期,潜在的个人境外投资需求主要会来自可投资资产在1000万元以上的高净值人群。根据笔者借助已有数据和相关假设进行的估算,国内1000万元以上的人群2015年预计可投资的资产规模约为38.7万亿元;而在QDII2首批试点的六个城市中,这部分高净值人群可投资资产规模约为4.8万亿元。随着 QDII2试点的深入,个人境外投资将扩大至金融净资产在100万元以上的人群。这部分人群的可投资资产2015年预计达79.3万亿元,对应的试点城市的可投资资产规模约为9.9万亿元(见图4)。

结合以上数据分析,如果未来QDII2在首批试点的6个城市运行,带来的新增投资需求是有限的。一方面,高净值人群基本已释放了海外置业和投资移民的需求。按照乐观的估计,随着 QDII2试点的放开,境外投资比例可能会从目前的7.5%增加至15%,试点城市新增的境外投资需求约为7500亿元,远低于上述的理论估值。另一方面,境内外投资资产的收益率和安全性是驱动资金出入的根本原因,由于境外投资需要投资者具有较高的风险承受能力,因而投资者一般会具有较强的本土偏好。综上,单纯放开QDII2并不会造成私人资本的蜂拥而出。

对于国内投资者来说,未来QDII2的推出虽然还没有明确的时间表,但个人海外投资的大门已经打开,并最终将实现常态化。国内高净值人群应对此保持密切关注,提前了解海外投资渠道和风险,为全球资产配置时代的到来做好准备。

作者单位:国信证券经济研究所