破解中国资本外流密码

发布:2015-11-04

编辑:2015-11-04

来源:

《中国外汇》2015年第21期 11月1日出版

作者:管涛

前期,我国资本外流主要是“藏汇于民”引起的,有其合理性,也有利于企业和居民优化资产负债结构,符合国家宏观调控和改革的方向。

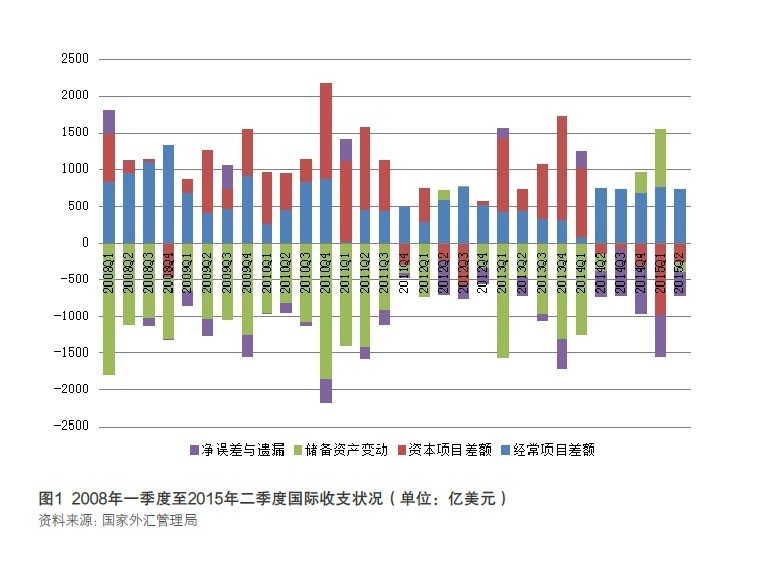

自2014年二季度起,我国国际收支改变了“双顺差”局面,呈现“经常项目顺差、资本项目(本文所指资本项目为国际货币基金组织《国际收支手册》第五版中不含“储备资产变动”的“资本和金融项目”,而非《国际收支与投资头寸手册》第六版中含“储备资产变动”的“资本和金融账户”,下同。)逆差”的格局。在截至2015年二季度的五个季度里,累计经常项目顺差3612亿美元,资本项目逆差1813亿美元(见图1)。中国资本外流问题再次引起了海内外广泛热议,相关解读众说纷纭,莫衷一是。结合国家外汇管理局公布的2015年二季度及上半年国际收支数据,从国际通行口径入手进行剖析,有助于我们更好地理解当前中国资本外流问题,正本清源、去伪存真。

“藏汇于民”是主因

资本外流的正规渠道无外乎是“藏汇于民”和“债务偿还”(或债务去杠杆)。所谓“藏汇于民”,包括境内主体增加外汇存款、出口延收和进口预付,以及对外直接投资和证券投资、存放和贷放境外等;所谓“债务偿还”,既包括境内主体减少国内外汇贷款、本外币外债,以及进口延付和出口预收等,也包括境外主体减持存款、债券和股票等人民币资产,以及减少来华直接投资等。

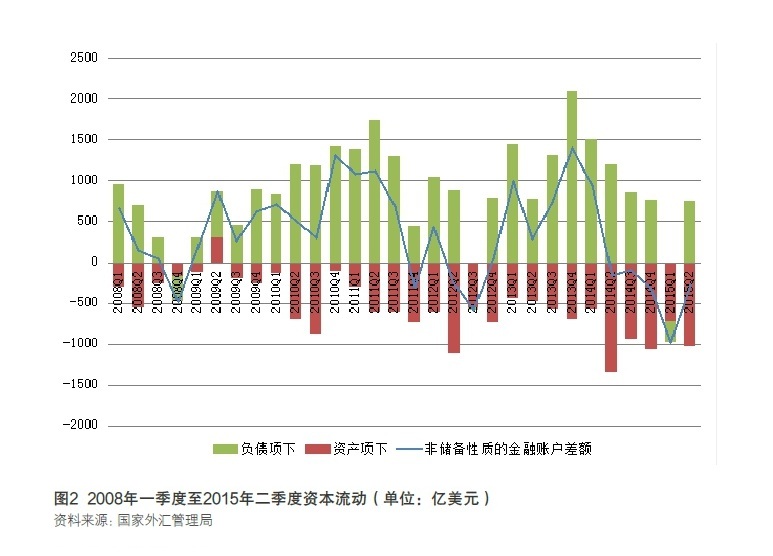

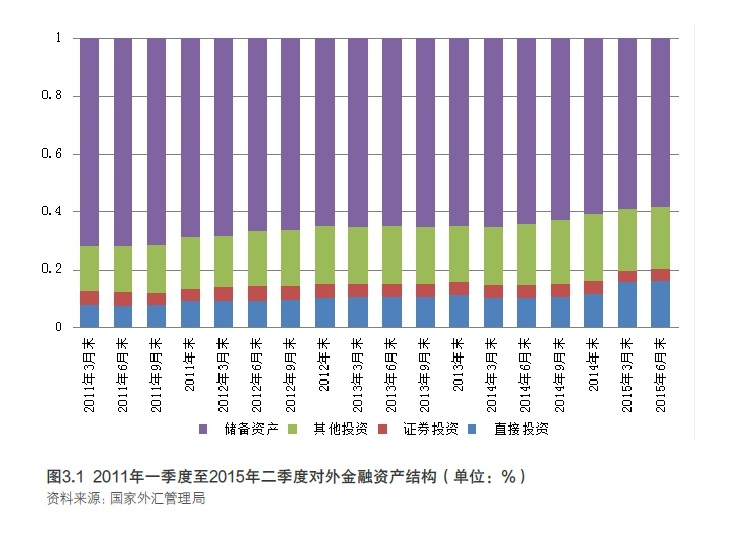

从国际收支口径看,2014年二季度至2015年二季度,我国对外投资项下(即国际收支平衡表中“资本和金融账户”的资产项下)净流出5126亿美元,外来投资项下(即 “资本和金融账户”的负债项下)净流入3312亿美元(见图2 )。与之对应的是,截至2015年6月末,我国对外金融资产中,储备资产占比58.6%,较2014年3月末减少了6.8个百分点(见图3.1)。这反映了外汇资产由国家集中持有向民间分散持有的变化。从流量看,同期外汇储备下降可以理解为央行与民间部门之间发生了外汇资产的置换。

资本流出具有顺周期特征

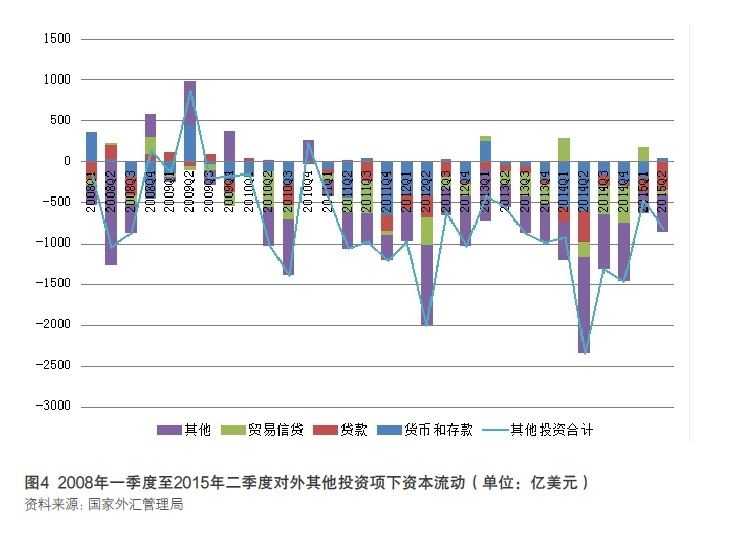

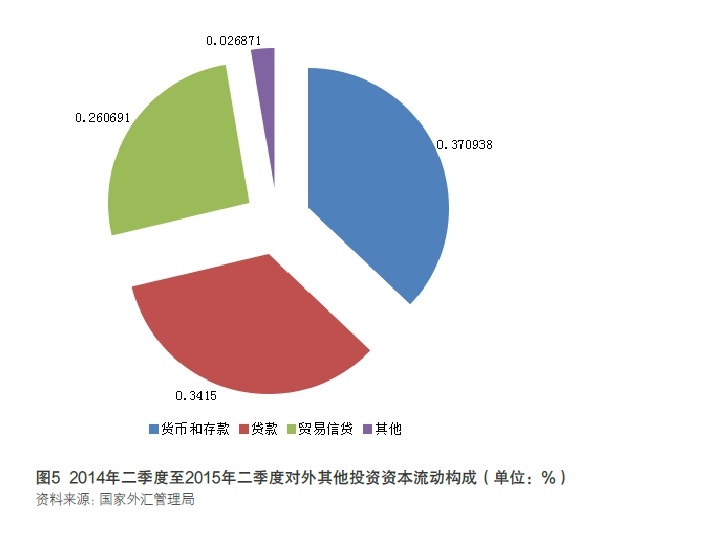

2014年二季度至2015年二季度,我国对外投资的净流出中,直接投资占23.6%,证券投资占13.6%,其他投资(含金融衍生工具,下同)占62.8%(见图4)。其背后更深层次的原因是,在经济下行、美元走强等内外部因素的综合作用下,市场主体由以往“资产本币化、负债美元化”转为“资产美元化、负债去杠杆”的财务操作,结汇意愿减弱、持汇动机增强。由此,银行将外汇存款增加多于贷款,以及因代客远期净售汇提前购汇对冲的部分存放或贷放境外,导致银行部门对外资本输出增加:该两项合计占同期其他对外投资项下净流出的71%(见图5)。但这都是传统的跨境资本流动渠道,是通过银行部门境内外资产负债的摆布调整来实现的(如果加上证券投资,则银行部门在我国跨境资本流动中的主导地位将更加凸显)。

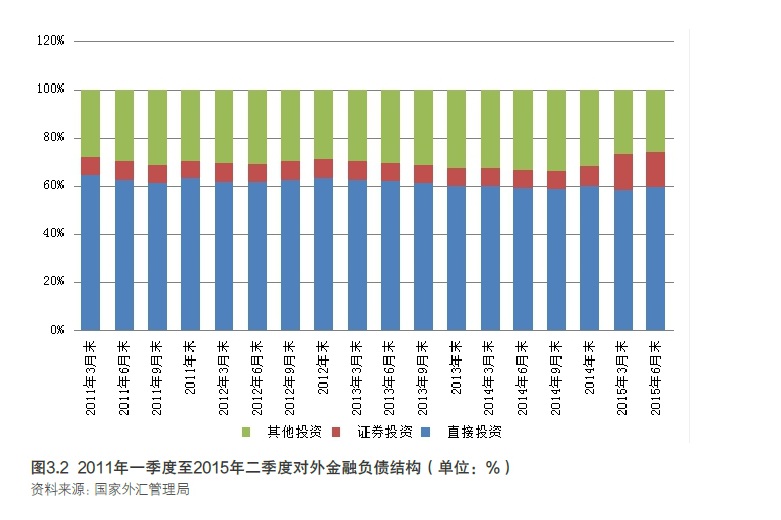

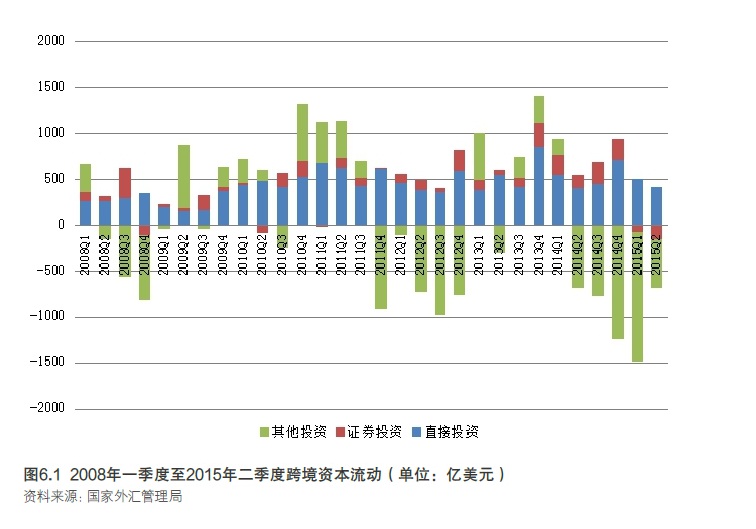

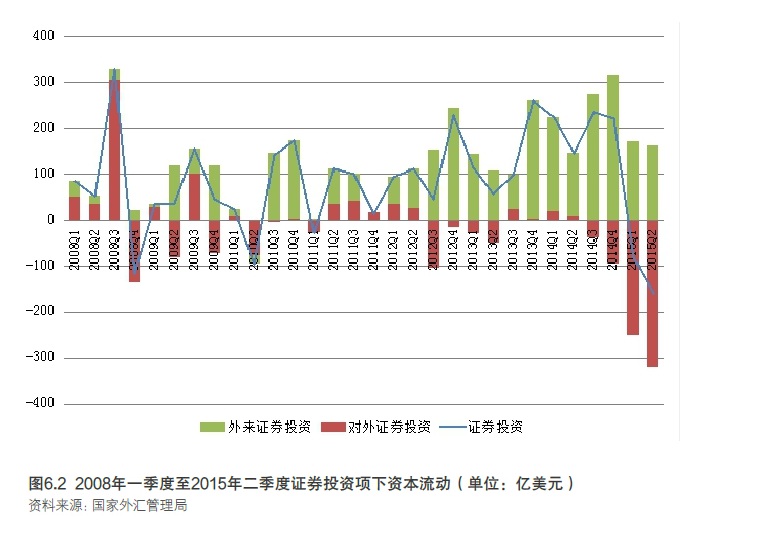

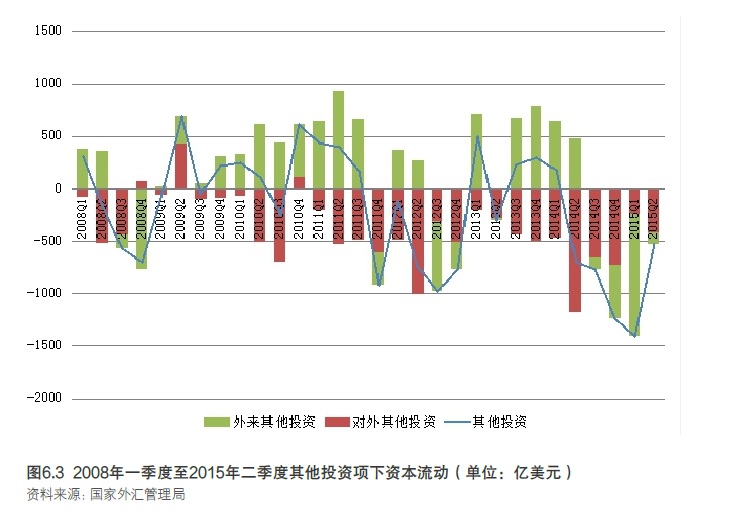

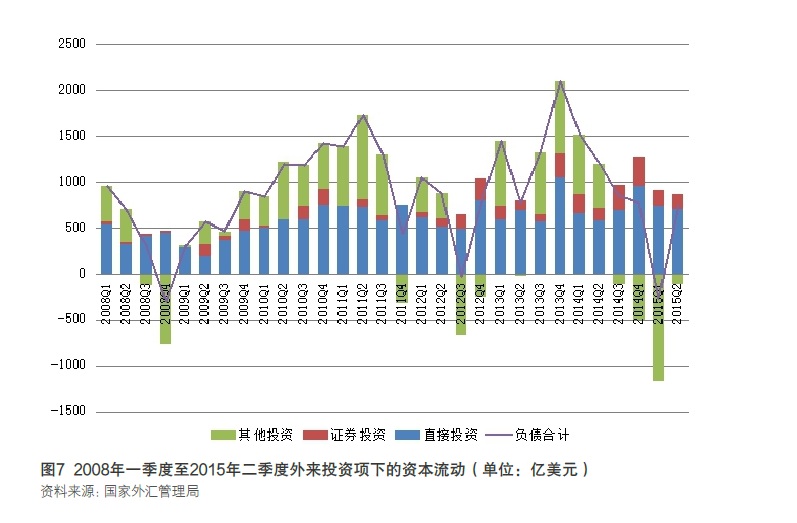

从交易性质看,我国跨境资本流动的顺周期特征也更加明显。2014年二季度至2015年二季度,直接投资和证券投资项下分别为净流入2470亿和360亿美元,而其他投资由前期净流入900亿美元转为净流出4645亿美元(见图6.1)。特别是波动性较大的跨境证券投资,尽管2015年一、二季度由前期净流入转为净流出,但这主要是因为对外证券投资(资产)项下的净流出增加,外来证券投资(负债)项下则一直保持净流入态势(见图6.2)。至于其他投资项下,对外其他投资(资产)持续净流出的同时,外来其他投资(负债)也在2014年下半年由净流入转为净流出,使得同期该项目下的资本净流出达到1425亿美元,前5个季度为净流入2784亿美元(见图6.3)。这也反映了狭义的“债务偿还”(即具有契约性偿还义务的对外负债)模式早已开启,只是因为同期外来直接投资和证券投资项下依然为较大规模的净流入,广义的“债务偿还”尚未正式启动,仅有2015年一季度才出现了259亿美元的净流出(见图7)。

警惕违规的资本外流

2014年二季度至2015年二季度,在经常项目顺差环比增长1.33倍的情况下,我国储备资产累计减少748亿美元。其中,外汇储备资产减少了736亿美元。除资本项目由净流入4401亿美元转为净流出1813亿美元的因素外,还有一个原因就是净误差与遗漏项下累计为-2547亿美元,环比扩大了5.62倍。

净误差与遗漏为负值,既有统计和经济的原因,也有收入高估、支出低估的因素。所以,净误差遗漏为负不能都等同于违规资本外流(或资本外逃)。但其中会有一部分属于违规资本外流,或也有一定的规模。因为它们既不被统计、又不被监管,需引起重视。

主要结论及建议

第一,前期我国资本外流主要是“藏汇于民”引起的,有其合理性,也有利于企业和居民优化资产负债结构,符合国家宏观调控和改革的方向。“经常项目顺差、资本项目逆差”本身,对我国也属于一种合意的国际收支结构。因此,对于现阶段的资本外流现象应该理性看待。鉴于我国经济体量大、外汇储备多,对此应有一定的容忍度和承受力,不必过度解读和过度反应。

第二,不论从资产负债端还是从交易性质看,当前我国跨境资本流动都具有明显的顺周期特点,且银行部门是跨境资本流动的主要渠道。这种跨境资本流动的结构性特征,一方面具有较高的可控性,不同于一般意义的永久性的资本外逃;另一方面也对宏观审慎管理和逆周期调节工具的有效性提出了挑战。而后者则更彰显了发挥汇率的杠杆调节作用的必要性和迫切性。国际上的国际收支危机教训也告诉我们,只要固守某个固定的汇率水平,就很容易受到资本流动的冲击,大小开放经济体概莫能外。

第三,尽管前期的资本外流是在我国尚未发生广泛的“债务偿还”背景下发生的,但如果未来因为信心危机,刺激境内机构和个人恐慌性囤积外汇,并触发国内企业加速偿还外债和外资加速撤离,则情况就会变得十分复杂严峻。对此,必须树立底线思维和风险管控意识,有充分的心理和措施准备,在情景分析和压力测试的基础上拟定和完善应对预案,从最坏处打算,争取最好的结果。“8•11”新汇改之后,央行稳定汇率是必要的,但巩固和深化新汇改的成果,还需要通过改革和调控改善经济前景,重拾市场信心,这是稳定外汇市场的基础。加强市场沟通,减少不确定性,这是防止市场恐慌的关键;减少市场干预,实现汇率能涨能跌的双向波动,这是推进汇率改革的方向。

第四,虽然我国许多对外负债是以人民币计价,对境内主体来讲不存在货币错配,但这部分负债对应的是境外主体持有的人民币资产,境外主体会因此而面临汇率风险敞口。而如果境外主体进行减持人民币资产的调整,同样也会影响人民币汇率。新汇改以来,香港市场抛售人民币、兑回港币的行为,就导致港币兑美元汇率处于7.75的强势,港府被迫入市干预。而离岸市场人民币汇率的走弱,也给在岸市场的维稳工作带来挑战。因此,国家宏观层面仍不能忽视对外人民币负债增长可能产生的风险,需要在未来进一步协调人民币资本项目可兑换与国际化进程。

第五,对于非正规渠道的违规资本流出,虽然督促银行柜台业务加强真实性审核,可起到一些治理效果,但由于这些交易大都披着合法的外衣,收紧管理必然会影响正常的对外交往和生产经营,有悖于贸易投资便利化目标(同期净误差与遗漏值仅占货物贸易进出口总值的5.2%)。按照“有管理的资本项目可兑换”的思路(详见拙作《中国外汇》杂志2015年9月1日第17期“可兑换条件下的国际资本流动管理”),在风险可控前提下稳步拓宽资本流出流入渠道,有助于变暗为明,降低金融开放风险。

作者系中国金融四十人论坛高级研究员