人民币汇率结构性断点分析

发布:2015-07-22

编辑:2015-07-22

来源:

《中国外汇》2015年第13期

作者:丁剑平 周建芳

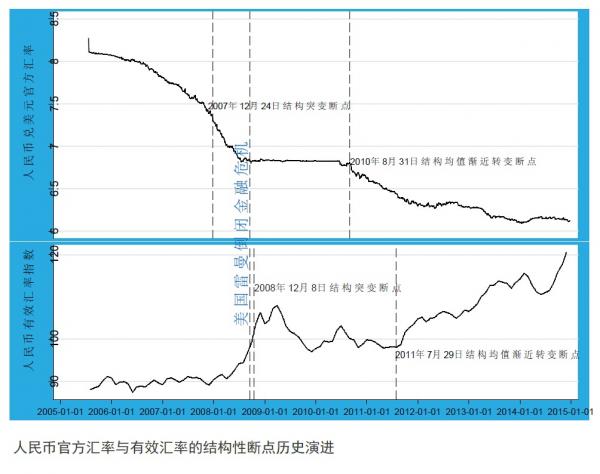

从人民币汇率结构性断点变化来看,中国官方汇率变化走在前面,国际货币基金组织的有效汇率走在后面,似乎在“肯定”中国官方汇率的每一次“质变”。

以往,对人民币汇率波动结构变化的分析,基本都是根据人民银行宣布的政策来判定未来人民币会发生哪些阶段性特征变化。本研究一反常态,通过让数据说话来判断结构性断点。其方法就是Clemente,Montanes and Reyes的协整数据处理,从中甄别出两类结构性断点:一是时间序列中的突变断点,二是时间序列中均值渐近转变的断点。这样判断结构变化将更为客观。

本文选择了人民币兑美元的官方汇率和国际货币基金组织的有效汇率的时间序列作为样本。其中官方汇率的设定由人民币汇率形成的两部分要素构成:人民币汇率中间价 + 人民币汇率波幅。

自2005年7月汇改以来,人民币两类汇率有四个结构性断点。其中一个发生在美国雷曼倒闭危机之前,三个发生在美国雷曼倒闭危机之后。下面将就这四个结构断点逐一加以描述。

2007年12月24日 中国官方汇率突变断点

2007年12月24日,人民币汇率中间价突破7.34关口,单日升值幅度高达257个基点,再创汇改以来新高,并开始加速升值。事实上,汇改后的两年,人民币升值已成为常态,人们对不断刷新的数字也由最初的触目惊心变为习以为常。企业、银行、居民多数都顺利经受了升值考验。然而,两年来顺差过大仍是国内外舆论关注的焦点。政府调控因此承担着巨大的压力和责任。

在此之前的2007年12月12日,人民币兑美元中间价首度突破7.37关口;仅隔一夜,12月13日,又破7.36关口。在第三次中美战略经济对话举行之际,人民币兑美元已连破7.38、7.37、7.36三个重要关口,不断改写汇改以来的最高纪录。中美只要开启商务谈判,人民币升值压力就会增大,这似乎已成为一种“惯例”。美国财长保尔森12月11日在中美“战略经济对话”召开前表示,人民币更加快速的升值是中国最佳利益所在,更快的升值对长期抑制通货膨胀也十分重要。对于美国方面一再提出的人民币加速升值的要求,中国商务部副部长陈德铭的回应是:“中国商务部从来、现在和将来都不反对人民币升值,但是反对不符合我们国情和承受能力的过快升值。”除了美国,人民币面临的升值压力还来自欧盟、日本等国家和地区。2007年11月底,法国总统萨科齐在访问中国时表达了欧洲希望人民币加速升值的愿望;而欧洲的财长们更是发出警告,要求人民币对欧元升值,否则将面临贸易战风险。同年12月1日,在首次中日高层经济对话中,日本同样表示,欢迎中国保持人民币汇率的灵活性,希望人民币汇率升值速度加快。与上述升值压力相呼应,境外美元兑人民币无本金交割远期外汇汇率几乎呈直线下降的走势,显示出境外投资者预期人民币兑美元将加速升值。

人民币升值所导致的资本成本和收入的提升,将在长时期内改变我国的经济结构,重新赋予行业不同的成长速度,并使不同行业的企业业绩出现分化。特别是对出口行业、外币资产高或产品由国际定价的行业,冲击更大。但与此同时,人民币升值也会全面提升国内地产资产价值,以及具有资源有限、垄断性或建设周期较长而供给弹性较小特点的机场、港口、铁路、高速公路等基础设施、基础产业的投资价值。

2008年12月8日 IMF有效汇率突变断点

2008年12月1日,人民币兑美元汇率中间价大幅下跌156个基点,报收6.8505元,创下汇改以来的最大跌幅。在这之前,中国刚刚出台了应对2008年国际金融危机的4万亿规模的刺激计划。此后,现汇交易价连续四个交易日触及“跌停板”,这也是汇改以来的第一次。2008年12月8日至12月10日,中央经济工作会议召开,提出要“继续保持人民币汇率在合理均衡水平上的基本稳定,进一步改善国际收支状况”。这与汇改以来一直所强调的目标并无二致。当时有业内人士分析,人民币汇率正步入一个全新时期,以往快速升值的强势上扬已经成为历史,此阶段既不会大升也不会大贬,并且不排除有适度走贬的可能。

2008年12月13日晚间,国务院办公厅公布《关于当前金融促进经济发展的若干意见》。其中第一条规定,要实行适度宽松的货币政策,以高于GDP增长与物价上涨之和约3至4个百分点的增长幅度作为2009年货币供应总量目标。同一时期,中国与六国签署货币互换协议,人民币结算试点率先在五城市展开。因此,从货币竞争力来说,人民币此阶段升值趋势中断。与第一个结构性断点不同,这次中国官方汇率没有变动,而是国际货币基金组织对中国货币供给的过度估计,引发了人民币贬值。

2010年8月31日 官方汇率渐近转变断点

2010年8月31日,人民币对美元汇率中间价为6.8105,较前一交易日走低24个基点。在8月份里,全球主要经济体经济的利空数据频发,经济增长低迷,导致高收益货币纷纷下挫,而以美元为首的避险货币则普遍走高。相比较而言,中国最快从全球衰退中“走出”来,人民币汇率又进入了渐进升值的通道。

2011年7月29日 IMF有效汇率渐近转变断点

官方人民币兑美元汇率中间价的继续下行也影响到IMF的有效汇率编制。2011年7月29日,人民币兑美元汇率中间价报6.4438,在前一交易日基础上继续下行。在这一时期,美国债务上限谈判进入拉锯状态,美国股市收跌令市场风险厌恶情绪有所上升。在国际汇市美元延续反弹的背景下,人民币兑美元汇率中间价继续小幅走低。此时与2005年汇改前的人民币兑美元汇率8.2765相比,人民币累积升幅逾32%,为19年来新高。尽管即期市场人民币汇率出现新高,但人民币双向浮动的条件并未发生改变。根据《经济学人》杂志2011年7月28日公布的Big Mac指数,人民币兑美元汇率已经十分接近公允水平。此外,从购买力平价的角度看,人民币有效汇率此时已经朝着均衡汇率方向逼近。

上述是让数据“判断”出来的历史结构断点。从以上的两类汇率、两个结构突变断点、两个结构渐近变化断点来看,中国官方汇率变化走在前面,国际货币基金组织的有效汇率走在后面,似乎是在“肯定”中国官方汇率的每一次“质变”。人民币汇率已经接近公允和均衡水平。人民币准备进入国际货币基金组织的特别提款权(SDR,由美元、欧元、日元和英镑构成,它们都没有汇率中间价设定),人民币汇率中间价的取舍引起关注。本研究认为,要予以中间价一定的宽限期。在美国一手操纵利率、汇率,另一手操纵大宗商品价格的世界上,汇率波动的“一边倒”易引发金融危机。为此要做好去除中间价的准备:一是建立中国大宗商品指数;二是设立人民币指数,以此作为去除中间价后的全社会比较汇率波动的共同参照物。人民币汇率自由浮动绝对不应是“浮萍”模式。

作者丁剑平单位:上海国际金融中心研究院

作者周建芳单位:杭州师范大学